金融の世界では、信用情報が重要な役割を果たします。しかし、過去に支払いの遅延や滞納があった人々にとって、新たな融資を受けることは困難になりがちです。このような状況にある人々のために、特定の金融機関やサービスが存在します。これらは「延滞ブラック向け」と呼ばれ、通常の金融機関よりも審査が激甘であることが特徴です。

この記事では、滞納者でも借りれる可能性が高い、延滞ブラック向けのファイナンスサービスを10選紹介しています。これらのサービスは、過去の信用情報に振り回されずに、新たな金融の機会を求める人々にとっての希望の光となるでしょう。それぞれのサービスの特徴、利点、注意点などを詳しく解説していきます。

- 滞納者でも借り入れが可能な金融機関やサービスが存在すること。

- 滞納者向けの借り入れ条件や要件について。

- 滞納者が借り入れを行う際のリスクや注意点。

- 滞納者の借り入れに関する法律や規制の情報。

中小消費者金融ランキング厳選6社!!

やばい!ピンチ。。何としても今日お金が必要だ!って時ありますよね。 以下の表は即日融資のチャンスがある会社をランキング形式にしてみました。

| 順位 | 会社名 | 特徴 |

| 殿堂入り |  セントラル セントラル |

|

| 1位 |  フクホー フクホー |

|

| 2位 |  キャレント キャレント |

|

| 3位 |  デイリーキャッシング デイリーキャッシング |

|

滞納者でも借りれる融資の基礎知識

滞納者でも借りることができる融資には、特定の条件やプロセスが関わっています。通常、金融機関は借り手の信用情報を重視しますが、特定の条件下では滞納者でも融資を受ける道が存在します。ここでは、滞納者が融資を受ける際の基本的な知識や、どのようなオプションがあるかを詳しく掘り下げていきます。また、借入に際しての注意点や、滞納者特有の問題点についても解説します。

延滞中でも借りれる10万円の方法

延滞中であっても10万円を借りるための実用的なアプローチとして、非銀行系金融機関の活用が挙げられます。これらの機関は、従来の銀行よりも柔軟な審査基準を採用しており、延滞歴がある個人にも融資の機会を提供しています。例えば、一部の消費者金融やオンラインベースの貸金業者は、迅速な審査プロセスを提供し、条件を満たせば即日融資も可能です。

また、短期ローンサービスも有効な選択肢です。これらのサービスは、小額の融資を短期間で提供し、返済期間も比較的短いことが特徴です。例えば、一部のサービスでは、最大で10万円までの融資を数週間以内の返済期限で提供しています。ただし、これらのローンの金利は一般的に高く設定されており、年率で15%から20%程度になることが一般的です。

重要なのは、これらの融資オプションを利用する際には、金利や返済条件を十分に理解し、自身の返済能力を慎重に評価することです。特に、非銀行系金融機関や短期ローンサービスを利用する場合、高い金利や厳しい返済条件が適用される可能性があるため、借入前には契約内容を詳細に確認することが不可欠です。無理のない範囲での借入れと、計画的な返済計画の策定が、財務的な安定を保つためには重要です。

スーパーブラックでも借りれる金融機関

スーパーブラックと呼ばれる、信用情報が極めて悪い状態の人でも借り入れが可能な金融機関は限られていますが、存在します。こうした機関では、通常より高い金利や厳しい返済条件が設定されることが一般的です。しかし、緊急の資金ニーズに応える手段として利用価値はあります。スーパーブラック向けの金融機関を選ぶ際は、金利や手数料、返済スケジュールを細かく確認し、後悔のない選択をすることが重要です。

今すぐ20万円必要:無職長期延滞中の対策

無職で長期延滞中の人が、今すぐ20万円を必要とする場合、選択肢は限られます。公的支援プログラムの活用や、非営利団体からの緊急小口融資などが考えられます。また、親族や友人からの借入も一つの手段ですが、この場合は両者の関係性に影響を与えないよう、借入と返済の条件を明確にすることが大切です。無職の状態での融資は通常難しいため、可能な限りの再就職活動や公的支援の申請も検討すべきです。

長期延滞中でも融資可能な優良街金を探す

長期延滞中の人が融資を受けることができる「優良街金」を探すには、評判や利用者のレビューを慎重にチェックすることが重要です。優良街金は、通常の銀行よりも審査基準が緩やかで、迅速な融資を可能にしていますが、それでも信頼できる業者選びは必須です。金利や返済条件、手数料などの詳細を比較検討し、隠れたコストがないかを特に注意深く確認することが大切です。また、違法業者には注意し、登録業者かどうかを金融庁のウェブサイト等で確認することが重要です。

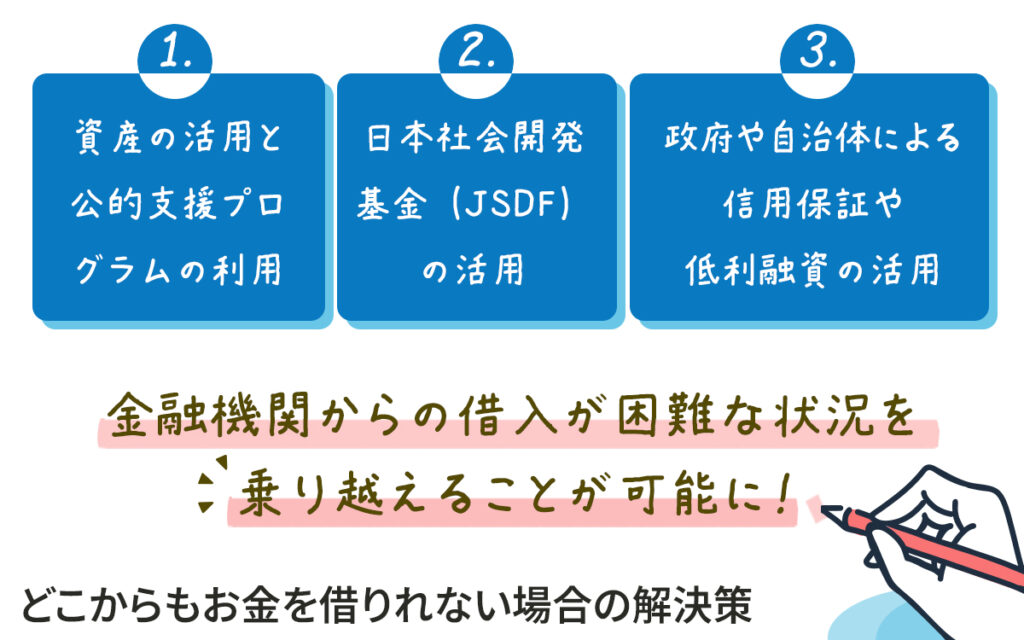

どこからもお金を借りれない場合の解決策

- 資産の活用と公的支援プログラムの利用: 個人の資産、例えば貴金属や不動産の売却、質屋への持ち込みは、一時的な資金調達の方法として有効です。また、日本政府や地方自治体が提供する緊急小口資金や生活福祉資金貸付制度などの公的支援プログラムを利用することも一つの手段です。これらのプログラムは、金融機関からの借入が困難な人々に対して、生活を支えるための資金を提供することを目的としています。

- 日本社会開発基金 (JSDF) の活用: 日本社会開発基金は、低所得および中所得国に対して、最大300万米ドルの資金を提供するプログラムです。この基金は、直接的なコミュニティ支援や貧困削減プロジェクトに資金を提供し、他のプログラムによって届かない最も貧しい層や脆弱なグループを支援します。このプログラムは、地域社会レベルでのNGOや地方政府による実施を通じて、コミュニティ主導の開発を促進します。

- その他の支援プログラム: 日本政府や地方自治体は、COVID-19の影響を受けた個人や中小企業に対して、さまざまな金融支援策を提供しています。これには、信用保証や低利の融資プログラムが含まれることがあります。これらのプログラムは、特に経済的に困難な状況にある人々にとって、重要な資金源となる可能性があります。

これらの情報を踏まえ、どこからもお金を借りることができない状況にある場合、個人資産の活用、公的支援プログラム、および特定の基金や政府支援策の利用を検討することが重要です。これらの手段を通じて、金融機関からの借入が困難な状況を乗り越えることが可能になります。

サラ金滞納のリスクと対処法

サラ金(消費者金融)の滞納には大きなリスクが伴います。遅延利息が発生し、借入総額が急速に膨らむ可能性があります。滞納状況が続くと、信用情報機関に記録され、将来の借入れに影響を及ぼすこともあります。このようなリスクを避けるためには、まずは金融機関に直接相談し、返済計画の見直しを依頼することが重要です。また、無料の法律相談や債務整理を専門とする弁護士のアドバイスを受けることも有効な対策の一つです。

滞納しすぎた際の法的影響

滞納が長期にわたると、法的な影響が生じる可能性があります。日本の法律では、特に重要なのは、支払い命令や給与の差し押さえなど、個人の生活に大きく影響する事態です。例えば、裁判所からの支払い命令が出された場合、借り手は法的に支払いを強制されます。また、給与の差し押さえは、借り手の収入の一部が直接債権者に支払われることを意味します。

滞納が深刻化する前に、金融機関との交渉や債務整理の検討、法的な助言を求めることが肝心です。例えば、債務整理には任意整理、個人再生、自己破産などの方法があり、それぞれの方法には異なる利点と制限があります。早期に専門家に相談することで、より深刻な法的影響を避けることができます。

また、日本では消費者金融サービスに関する規制がデジタル化の進展に伴い更新され続けています。これにより、消費者は新しいサービスを享受することができますが、同時に金融機関との交渉や債務整理の際には、これらの変化を理解しておくことが重要です。

このように、滞納による法的影響は複雑であり、個々の状況に応じた対応が必要です。専門家の助言を得ることで、最適な解決策を見つけることができます。

借金を放置して何年で消えますか?

借金の時効期間

借金を放置した場合、一定期間が経過すると「時効」となり、法的に返済義務が消滅する可能性があります。日本の民法では、個人の借金に関する時効期間は以下のように規定されています。

- 商事債権:5年間

- 一般債権:10年間

商事債権は企業間の取引や商業活動に関連する借金を指し、一般債権は個人間の借金や消費者が借りるお金などを指します。ただし、時効が成立するには、債権者が何らかの法的措置(訴訟提起や支払督促など)を取らないことが条件です。

時効の成立条件と注意点

借金の時効が成立すると、法的に返済義務が免除されますが、これが自動的に適用されるわけではありません。借り手は次の手順を踏む必要があります。

- 時効の主張:債権者に対して時効が成立したことを正式に通知する。

- 時効援用の手続き:裁判所に時効援用の申し立てを行うことで、法的に時効が認められます。

時効の中断・停止の原因

時効期間中に次のような行動があれば、時効は中断または停止し、期間はリセットされます。

- 債務の承認:借金の一部返済や利息の支払いなど。

- 法的措置の通知:債権者からの訴訟提起や支払督促など。

例えば、借金の一部を支払った場合、その時点で時効期間はリセットされ、再び最初からカウントされます。また、債権者が裁判を起こした場合も時効は中断されます。

時効を利用する際の注意点

借金の時効を利用することは法律的に認められている権利ですが、そのプロセスは複雑で専門的な知識を必要とします。以下の点に留意することが重要です。

- 法的アドバイスの取得:弁護士や司法書士などの専門家に相談し、正確な情報を得る。

- 記録の保持:すべての取引や通知の記録を保持し、必要な証拠を揃える。

- 誠実な対応:時効援用を行う際には誠実に対応し、債権者とのトラブルを避ける。

専門家の助言を受けながら、正しい手続きを踏むことで、借金の時効を有効に活用することができます。

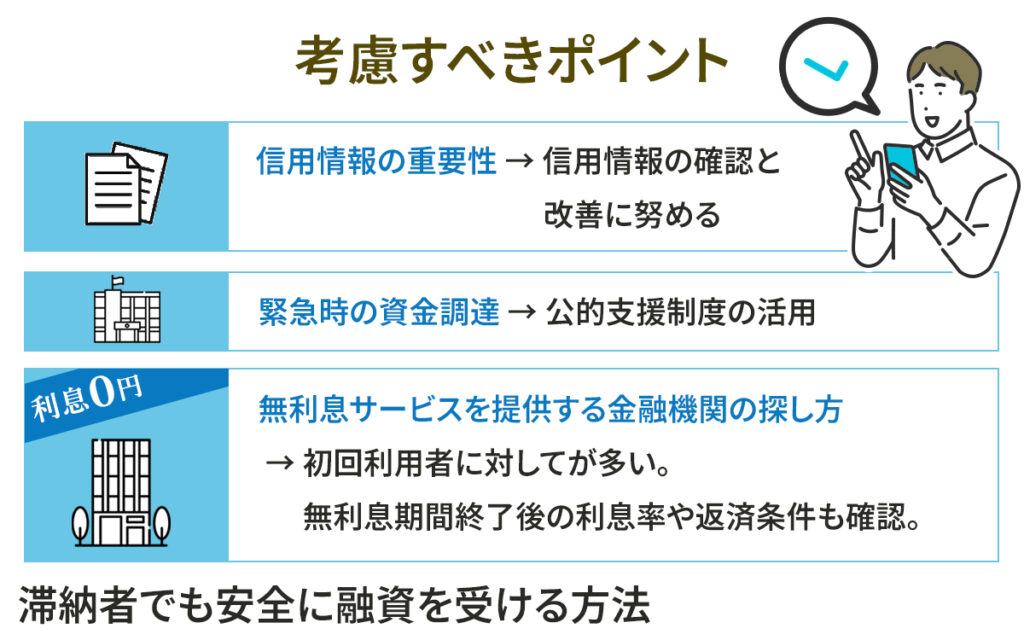

滞納者でも安全に融資を受ける方法

滞納者が融資を受けるためのポイント

滞納履歴がある場合でも、安全に融資を受けるためには、いくつかのポイントを押さえることが重要です。具体的には、次のような対策を講じることが効果的です。

- 信用情報の確認:自分の信用情報を確認し、誤った情報がないかチェックします。信用情報機関(CICやJICCなど)に問い合わせることで、個人の信用履歴を確認できます。

- 返済計画の立案:新たな借り入れを行う前に、返済可能な計画を立て、収支を管理します。具体的な返済計画を持つことで、貸金業者に信頼を与えることができます。

- 担保の提供:不動産や車などの担保を提供することで、貸金業者からの信頼を得やすくなります。担保があると、融資の審査が通りやすくなることが多いです。

信頼できる金融機関の選び方

安全に融資を受けるためには、信頼できる金融機関を選ぶことが不可欠です。以下の点をチェックすることで、安全な融資先を見つけることができます。

- 金融機関の登録番号確認:正規の金融機関は、金融庁や各都道府県知事に登録されています。登録番号を確認し、無登録業者を避けることが重要です。

- 利用者の口コミや評判:インターネット上の口コミや評判を確認し、実際の利用者の意見を参考にします。良い評価が多い金融機関は、信頼性が高いと考えられます。

- 金利や手数料の透明性:金利や手数料が明確に表示されている金融機関を選びましょう。不明瞭な料金体系を持つ業者は避けるべきです。

滞納履歴を持つ人におすすめの融資方法

滞納履歴がある場合でも、特定の融資方法を選ぶことで、融資を受けやすくなります。以下の方法を検討してみてください。

- 担保付きローン:担保を提供することで、信用力が低くても融資を受けやすくなります。

- 保証人付きローン:信用力のある保証人を立てることで、貸金業者の信頼を得やすくなります。

- 小口融資:大きな金額ではなく、小額の融資を申し込むことで、審査が通りやすくなります。

滞納履歴があっても、適切な対策を講じることで、安全に融資を受けることが可能です。信用情報の確認や担保の提供などを通じて、信頼性を高める努力をしましょう。

滞納者でも安全に融資を受ける方法

滞納者でも安全に融資を受けるためには、信頼できる金融機関を選び、借入条件を十分に理解することが重要です。また、返済能力を超えた借入は避け、計画的な返済計画を立てることが肝心です。ここでは、滞納者が安全に融資を受けるための具体的な方法や、考慮すべきポイントを詳しく解説します。

信用情報の重要性と滞納者への影響

信用情報は融資の審査において非常に重要な役割を果たします。滞納者の場合、信用情報に悪影響が出ることが多く、これが融資の可否に直結します。信用情報機関に登録された情報は、金融機関によって共有されるため、滞納がある場合は融資が難しくなる可能性が高いです。ただし、過去の滞納があっても、現在の返済状況が良好であれば、融資を受けられるケースもあります。信用情報の確認と改善に努めることが重要です。

無利息サービスを提供する金融機関の探し方

無利息サービスを提供する金融機関は、初回利用者に対して限定的ながら利息負担なしで融資を行うことがあります。このようなサービスを提供する金融機関を見つけるには、インターネットでの検索や金融機関の公式ウェブサイトの確認が有効です。無利息期間や条件は機関によって異なるため、詳細な比較と確認が必要です。無利息サービスは一時的な資金需要に対応するための優れた選択肢となることが多いですが、無利息期間終了後の利息率や返済条件も念入りに確認することが重要です。

緊急時の資金調達:公的支援制度の活用

緊急時に資金が必要な場合、公的支援制度の利用を検討することが有効です。政府や自治体が提供する生活福祉資金貸付制度や緊急小口資金制度などは、低利あるいは無利息での融資を受けられる可能性があります。これらの制度は一定の条件を満たす必要がありますが、低所得者や生活困窮者に対する支援が目的であるため、金融機関の融資を受けることが難しい場合に特に役立ちます。公的支援制度の詳細や申請方法については、自治体のウェブサイトや直接問い合わせを通じて確認することができます。

保証人がいない場合の融資可能性

保証人がいない場合でも、融資を受けることは可能ですが、選択肢が限られる場合があります。多くの金融機関では、保証人や担保なしでの無保証ローンを提供しており、これらは通常、借り手の信用情報や収入状況に基づいて審査されます。ただし、保証人がいない場合は、金利が高めに設定されることもありますので、融資条件をよく確認することが大切です。また、信用組合や農協などの地域密着型金融機関では、個人の状況をより詳細に考慮した柔軟な融資が可能な場合もあります。

債務整理とその後の融資可能性

債務整理を行った後でも融資を受けることは不可能ではありませんが、一定期間は難しくなります。債務整理を行うと、信用情報に記録され、一般的には5年間はその影響が続きます。しかし、この期間が経過した後や、債務整理中にも一部の金融機関では特定の条件下で小額の融資を受けることが可能です。債務整理後の融資を考える際には、自身の返済能力を正確に把握し、再び借金の負担に苦しむことのないよう、慎重に計画を立てることが重要です。