アクセルファクターは少額利用から最大1億円の事業資金調達までが可能なファクタリング会社です。

アクセルファクターのファクタリングに関する評判や口コミ、必要書類について詳しく知りたい方へ、本記事は役立つ情報を提供します。アクセルファクター審査落ちの理由や、手数料の詳細、利用者からの口コミ、営業時間などについて、初めて利用する方が「大丈夫?」と不安に感じる点を丁寧に解説します。ぜひ、安心してサービスを利用できるように、本記事を参考にしてください。

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

アクセルファクターのサービス概要と特徴

株式会社アクセルファクターとは?

アクセルファクターは、企業向けのファクタリングサービスを提供する株式会社です。ファクタリングとは、売掛債権を現金化するサービスで、資金繰りに悩む企業にとっては非常に有用な手段です。

アクセルファクターは、特に中小企業や個人事業主をターゲットにしており、迅速な資金調達をサポートしています。手数料やサービス内容が明確であり、初めてファクタリングを利用する企業にもわかりやすいサービスを提供している点が特徴です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1丁目30-4-30山京ビル5階 |

| 電話番号 | 0120-782-056 |

| 公式サイト | https://accelfacter.co.jp/ |

| 地図 |

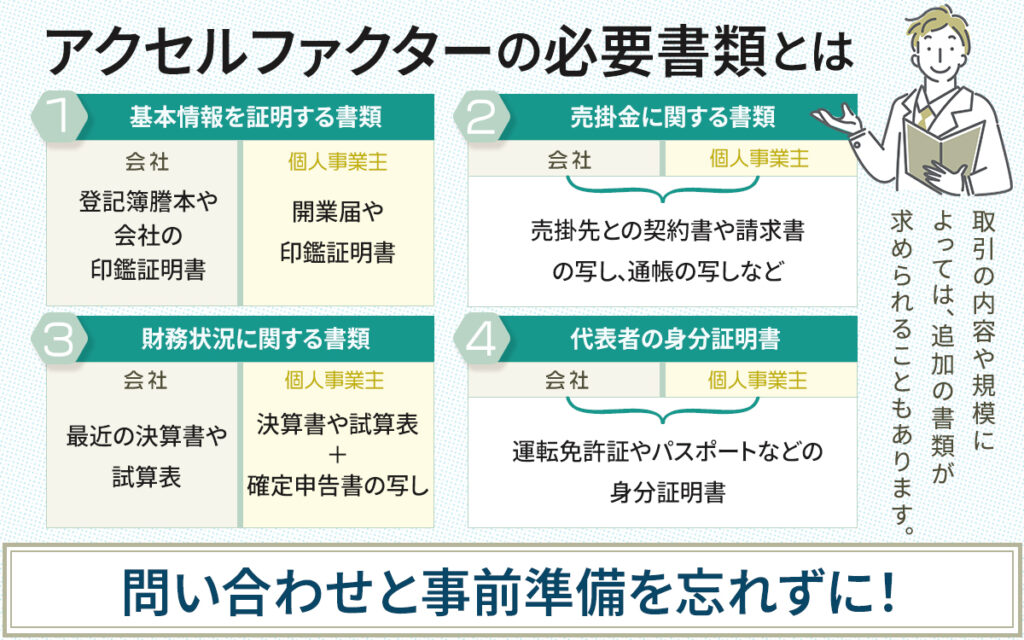

アクセルファクターの必要書類とは

アクセルファクターのファクタリングサービスを利用する際には、いくつかの必要書類を提出する必要があります。これらの書類は、審査をスムーズに進めるために重要な役割を果たします。主に以下の書類が求められます。

- 会社の基本情報を証明する書類 まず必要なのは、会社の登記簿謄本や会社の印鑑証明書です。これらは会社の正式な情報を確認するために必要で、特に法人の場合は必須となります。個人事業主の場合でも、開業届や印鑑証明書が求められることがあります。

- 売掛金に関する書類 売掛金に関連する書類としては、売掛先との契約書や請求書の写しが求められます。これにより、アクセルファクターは売掛債権の存在を確認し、売掛先の信用力を評価することができます。また、売掛金が確実に回収できる見込みがあるかどうかを判断するために、売掛先からの入金実績を示す通帳の写しなども必要になることがあります。

- 財務状況に関する書類 企業の財務状況を把握するために、最近の決算書や試算表が求められます。これらの書類により、アクセルファクターは企業の経営状況や資金繰りの安定性を確認します。また、個人事業主の場合は、確定申告書の写しが求められることがあります。

- 代表者の身分証明書 代表者個人の確認として、運転免許証やパスポートなどの身分証明書が必要です。これにより、申込者本人であることを確認し、契約の正当性を担保します。特に、個人事業主の場合は、代表者本人の信用力も審査に影響するため、重要な書類です。

以上が、アクセルファクターのファクタリングサービスを利用する際に一般的に必要とされる書類です。ただし、取引の内容や規模によっては、追加の書類が求められることもあります。スムーズな審査を進めるために、事前に必要書類を揃えておくことをおすすめします。また、書類の準備が不十分だと審査が遅れる原因になるため、早めに問い合わせて確認することが重要です。

アクセルファクターの口コミと評判

アクセルファクターの口コミや評判を調べると、利用者の声が多く見受けられます。実際の利用者からは、手続きがスムーズで対応が迅速だという意見が多く寄せられています。

売上の回収が遅れがちな時期でも、スムーズな資金調達で、安定した資金繰りが可能になりました。知識を持つスタッフがいつでも対応してくれるので、安心して業務に集中できています。

https://fackomi.com/company/

個人事業主なので事業内容を証明するため各種書類を提出する必要はありましたが、思いの外あっさりと審査は通りました。 手数料は平均的か少し安い。数十万円なら普通に利用できます。

https://fackomi.com/company/

手数料は悪くありませんでしたし、事務所からわざわざ出向く必要がなかったので、交通費等を節約できました。審査は柔軟で、審査が通ってから数日での入金でした。

https://fackomi.com/company/

過去に破産した経験があるため、金融機関からの融資をうけることができないので、2年前に起業した直後からファクタリングを利用させて頂いてます。 今までに5社ほどファクタリング会社さんとお付き合いさせて頂きましたが、アクセルファクターさんが一番根気強く、親身になって対応して下さいました。

https://www.google.co.jp/maps/

ただし、一部では手数料が高いと感じる方もいるため、利用する際には事前にしっかりと確認することが重要です。

また、他のファクタリング業者と比較しても、信頼性が高いという評価が多いですが、それでも自社のニーズに合ったサービスであるかどうかを慎重に見極める必要があります。

アクセルファクターのファクタリングサービスとは?

アクセルファクターが提供するファクタリングサービスは、売掛債権を早期に現金化することで、企業の資金繰りをサポートするものです。特に、取引先からの入金が遅れがちな企業や、急な資金調達が必要な場合に役立ちます。

ファクタリングの利用により、銀行融資とは異なり、債務として扱われないため、バランスシート上に負債を増やさずに資金を得ることが可能です。このため、成長途上にある企業や、キャッシュフローが不安定な企業にとっては大きなメリットとなります。

アクセルファクターは大丈夫?利用の安全性

アクセルファクターの利用を検討する際に、多くの方が気にするのは安全性です。アクセルファクターは、日本の商法に基づいて運営されており、利用者の情報管理や契約内容の透明性に重きを置いています。

また、契約内容についても細かく説明があり、不明点があれば丁寧に対応してくれるため、初めてファクタリングを利用する企業でも安心して利用できるでしょう。ただし、サービスを利用する際は、契約内容をしっかりと確認し、必要に応じて専門家の助言を仰ぐことをおすすめします。

アクセルファクター利用時の注意点と審査情報

アクセルファクターの手数料は高い?

アクセルファクターの手数料に関しては、利用者の間で賛否が分かれるポイントです。手数料は売掛金額や取引内容によって異なりますが、一般的には他のファクタリング業者と比較しても適正な範囲内であると言われています。

しかし、特に小規模な取引の場合には、手数料が割高に感じられることもあります。このため、事前に具体的な手数料の見積もりを取得し、自社の資金繰りに対してどの程度の負担になるかをしっかりと確認することが重要です。また、他の業者との比較を行うことで、最適な選択ができるでしょう。

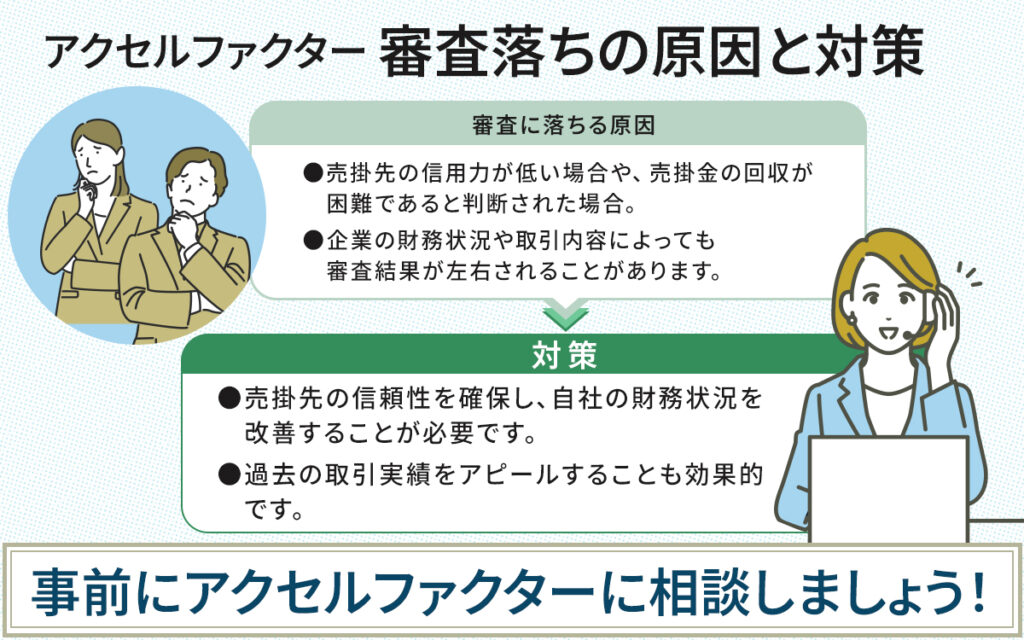

アクセルファクター審査落ちの原因と対策

アクセルファクターの審査に落ちる原因はいくつかあります。主な原因としては、売掛先の信用力が低い場合や、売掛金の回収が困難であると判断された場合が挙げられます。

また、企業の財務状況や取引内容によっても審査結果が左右されることがあります。審査に通るためには、売掛先の信頼性を確保し、自社の財務状況を改善することが必要です。

さらに、過去の取引実績をアピールすることも効果的です。審査に不安がある場合は、事前にアクセルファクターに相談し、どのような書類や情報が求められるのかを確認しておくと良いでしょう。

アクセルファクターの営業時間と対応

アクセルファクターの営業時間は、平日の午前9時から午後6時までとなっています。この時間内であれば、問い合わせや契約手続きを進めることが可能です。また、急な資金調達が必要な場合には、できるだけ早めに連絡を取り、手続きを開始することが重要です。

対応の速さも利用者にとって重要なポイントとなりますので、営業時間内に効率的に連絡を取ることが求められます。さらに、事前に必要な書類や情報を準備しておくことで、手続きをスムーズに進めることができるでしょう。

アクセルファクターは個人事業主でも利用可能か?

アクセルファクターのサービスは、法人だけでなく個人事業主にも提供されています。個人事業主の場合、特に資金繰りが難しいことが多く、ファクタリングサービスの利用は大きな助けとなります。

ただし、個人事業主が利用する場合には、審査基準が若干異なる場合があるため注意が必要です。売掛先の信用力や、事業の安定性が重視されることが多く、適切な準備が求められます。また、契約内容についても法人と異なる点があるため、詳細を確認し、不明点があれば事前に問い合わせることが重要です。

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

まとめ

アクセルファクターは、中小企業や個人事業主に向けたファクタリングサービスを提供しており、迅速な資金調達と透明な手数料が特徴です。口コミや評判からも、多くの利用者がその利便性と信頼性を評価していますが、手数料や審査基準については事前の確認が不可欠です。

審査に必要な書類を準備し、営業時間内に効率的に手続きを進めることで、スムーズな利用が可能です。また、個人事業主でも利用できる点は特に魅力的です。適切な準備を行い、安心してサービスを利用するために、本記事で紹介したポイントを参考にしてください。