Goodplusは手続きがシンプルで、スピーディーな資金調達を提供しているファクタリング会社です。

この記事では、Goodplusの評判や実際に利用した人々のGoodplus 口コミをもとに、そのメリット・デメリットについて詳しく解説します。また、利用を検討している方が気になるGoodplus 必要書類についてもわかりやすく説明しています。この記事を参考にして、ファクタリングサービスを効果的に活用し、スムーズな資金調達を実現しましょう。

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

Goodplusの評判と口コミまとめ

Goodplusのサービス概要と特徴

Goodplusは、オンラインでの手続きがすべて完結することが特徴のファクタリングサービスです。このサービスは、売掛債権を現金化することで資金調達を行いますが、銀行融資と異なり、審査が柔軟であることから、特に急いで資金が必要な場合や、銀行の審査に通過できない企業にとって有効な手段です。Goodplusは、設立間もない企業や中小企業向けに特化しており、最短90分での資金調達が可能です。

このような迅速な対応が可能な理由は、手続きがすべてオンラインで完了する点にあります。対面での審査が不要であり、また全国どこからでも利用できるため、忙しい企業経営者にとって非常に便利なサービスです。Goodplusは資本金900万円で設立され、2021年12月にスタートしましたが、短期間で多くの実績を積んでいます。

| 会社名 | GoodPlus株式会社 |

|---|---|

| 代表者名 | 寺島 翔太 |

| 所在地 | 東京都中野区東中野4-5-10 3F |

| 電話番号 | 0120-010-377 |

| 公式サイト | https://goodplus-service.co.jp/ |

| 地図 |

Goodplusの評判は本当に良い?

Goodplusの評判は概ね良好で、実際に利用した企業経営者からは、「数時間で資金が調達できた」「手続きが簡単だった」という声が多く寄せられています。

また、サポート体制も好評です。例えば、オンラインでの手続きに不安を感じていた利用者も、担当者の迅速かつ丁寧な対応に安心したという口コミがあり、利用者に寄り添ったサポートが提供されていることがわかります。一方で、サービスがまだ新しいため、長期間にわたる実績がない点を懸念する声も少なからず存在します。

Goodplusの利用者の口コミをチェック

Goodplusを利用したユーザーからは、多くのポジティブな口コミが寄せられています。例えば、「最短90分で資金調達ができた」「オンライン手続きが非常に簡単だった」といった点が評価されています。また、「他社よりも手数料が安かった」「サポートが充実していた」など、コスト面やサービスの品質に関しても高評価を得ています。

口コミの中には、「銀行融資が難しかったが、Goodplusのファクタリングでスムーズに資金調達ができた」という事例もあり、銀行融資に頼れない企業にとって大きな助けとなるサービスであることが伺えます。しかし、一部では手数料が他社と比較して高いと感じたという声もあるため、利用を検討する際には複数のファクタリングサービスと比較することが重要です。

Goodplusさんは ・他社より手数料が安い ・対応が早くて丁寧 ・オンラインで完結できる という点で非常に優れておりました。

GoogleMap

私は個人事業主で小額の買い取りでしたが、対応がスピーディーでとても助かりました!

GoogleMap

何度もヒアリングがなく、急いでいる弊社に気遣ってか即入金して頂き無事危機を脱出することができました。

https://goodplus-service.co.jp/factoring/

Goodplusのメリットとデメリット

Goodplusを利用するメリットは、何と言っても「迅速な資金調達」と「手数料の低さ」です。特に、最短90分で資金が振り込まれるというスピード感は、急ぎで資金が必要な企業にとって非常に魅力的です。また、完全オンラインでの手続きにより、全国どこからでも利用できる点も大きなメリットです。

一方、デメリットとしては、手数料の上限が公式サイトに明示されていないため、実際のコストが利用前に把握しづらい点が挙げられます。また、設立して間もない企業のため、他の大手ファクタリング会社と比べて長期間にわたる実績が少ない点も考慮する必要があります。

Goodplusのファクタリング手数料とは?

Goodplusのファクタリング手数料は、売掛債権の10%から30%程度と言われていますが、正確な手数料率は案件ごとに異なります。公式サイトでは手数料の上限が明示されていないため、具体的な数字は見積もりを取らないとわかりません。ただし、口コミからは他社と比べて手数料が低いと感じた利用者が多いことが伺えます。

また、2社間ファクタリングでは手数料が高めになる傾向があり、売掛金の10%から30%が標準的です。利用する際は、他社との比較見積もりを行い、手数料の詳細を確認することが重要です。

Goodplusの利用方法と必要書類

Goodplus利用の流れを解説

Goodplusの利用フローは非常にシンプルで、まず公式サイトからの相談・申し込みがスタートです。次に、必要書類を提出し、審査が行われます。審査が通過するとクラウド契約を行い、最短で即日に資金が入金されます。これまでのように対面での手続きを行う必要がなく、全てがオンラインで完結するため、時間の節約が可能です。

また、審査はGoodplus独自の基準で行われるため、柔軟な対応が期待できます。利用者は経営状況や売掛先企業の信頼性をもとに審査を受け、迅速に資金調達ができる点が評価されています。

Goodplusの申し込み時に必要な書類

Goodplusを利用する際に必要な書類は、基本的に下記が挙げられます。

- 本人確認書類

- 売掛先企業の請求書

- 通帳のコピー

- 昨年度の決算書

これらの書類をオンラインで提出することで、迅速に審査が進められます。特に、売掛金を証明する請求書が重要な書類となりますので、しっかりと準備しておくことが大切です。

また、これらの書類はクラウド契約で扱われるため、対面でのやり取りが一切不要です。書類の送付から契約まで、全てオンラインで完了する点が、Goodplusの大きな強みです。

Goodplusの審査通過率は高い?

Goodplusの審査通過率は非常に高く、90%を誇っています。これは、ファクタリングを利用する際に重要な要素の一つであり、特に銀行の融資審査に通らなかった企業や個人事業主にとって大きな安心材料です。結論として、この高い審査通過率の理由は、Goodplusが資金調達のために柔軟な審査基準を採用しているからです。

その理由として、Goodplusでは主に売掛債権の信用性を重視しており、企業の経営状況が厳しい場合でも、売掛先が信頼できる企業であれば審査に通過しやすくなります。例えば、銀行が赤字決算や債務超過の企業には融資を断るケースが多い一方で、Goodplusではそのような企業にも対応可能です。

具体例として、ある企業が赤字決算をしていたものの、取引先が大手企業であるために売掛債権の信頼性が高く、Goodplusを通じて無事に資金調達を完了した事例があります。このように、Goodplusの審査通過率が高い理由は、単に企業の財務状況だけに依存せず、売掛債権そのものに焦点を当てている点にあります。

Goodplusはオンラインで全て完結

Goodplusは、オンラインで全ての手続きを完結させることが可能です。このため、時間や場所に制約されることなく、全国どこからでも利用することができます。特に忙しい企業経営者や、移動時間を節約したい方にとって、このオンライン完結型のファクタリングは非常に便利です。

この仕組みにより、利用者はオフィスや自宅からでも簡単に資金調達を行うことができます。例えば、必要書類の提出もオンライン上で行え、審査結果や契約書類もクラウド契約システムを通じて行うため、わざわざ対面での打ち合わせや書類の郵送を待つ必要がありません。これにより、従来の手続きに比べて大幅に時間が節約できるのです。

また、ファクタリングの契約がオンラインで完結するため、対面でのやり取りに不安を感じる方や、遠隔地に拠点がある企業でも気軽に利用できるというメリットもあります。

Goodplusで資金調達がスムーズな理由

Goodplusが提供するファクタリングは、資金調達がスムーズに進む点で高く評価されています。その理由として、まず審査のスピードが非常に速いことが挙げられます。Goodplusでは、審査から資金入金まで最短で90分という迅速な対応を行っています。これにより、急いで資金が必要な企業でも、すぐに対応してもらえるため、ビジネスの資金繰りに大きく貢献します。

さらに、前述の通り、全ての手続きがオンラインで完結するため、書類の送付や対面でのやり取りにかかる時間を大幅に短縮できる点も、スムーズな資金調達を可能にしています。具体例として、突然の資金繰りに困っていたある企業が、Goodplusを利用してわずか90分で売掛金を現金化し、従業員の給与支払いを無事に完了させたという事例があります。このようなスピード感は他のファクタリングサービスにはない大きな特徴です。

また、Goodplusでは2社間ファクタリングにも対応しており、売掛先に知られずに資金調達ができる点も、多くの利用者から評価されています。これにより、今後の取引に影響を与えることなく、迅速かつスムーズに資金を手に入れることが可能です。

Goodplusの2社間ファクタリング対応

Goodplusの2社間ファクタリングは、売掛先に知られることなく資金調達ができるため、取引先との関係を保ちつつスムーズに資金を確保できる点が大きなメリットです。通常、3社間ファクタリングでは売掛先に承諾を得る必要がありますが、2社間ファクタリングでは利用者とファクタリング会社だけで契約が完了するため、迅速な対応が可能です。

一方で、2社間ファクタリングは、売掛先に直接資金回収が行われないため、リスクが高く、手数料もやや高く設定されています。Goodplusでは、2社間ファクタリングの手数料が売掛金の10%から30%とされており、リスクに見合ったコストがかかります。ただし、資金調達のスピードや取引先に知られないというメリットを考えると、利用する価値は十分にあると言えるでしょう。

例えば、急な資金調達が必要だったある企業が、Goodplusの2社間ファクタリングを利用し、取引先に知られずに短時間で資金を手に入れることができた事例があります。こうしたケースでは、手数料が多少高くても、ビジネスの運営に不可欠な資金を迅速に確保できるという利点が大きく評価されています。

Goodplus利用時の注意点

Goodplusを利用する際の注意点として、手数料の透明性が挙げられます。前述の通り、公式サイトには手数料の上限が明記されておらず、利用者によっては手数料が高く感じられる場合もあります。実際に利用する前に、他社との相見積もりを行い、納得のいく条件で契約を進めることが重要です。

また、2社間ファクタリングでは、手数料が高めに設定される傾向があるため、手数料負担を考慮した上で利用を検討する必要があります。例えば、3社間ファクタリングの方が手数料が低くなる場合もありますが、その分売掛先に通知が行くため、今後の取引に影響を与える可能性があります。このように、どのファクタリング方法を選択するかについては、手数料やリスクのバランスをよく検討することが求められます。

さらに、審査通過率が高いとはいえ、審査に通らない場合もあります。その場合は、審査基準や売掛債権の内容を見直し、再度チャレンジするか、他のファクタリング会社を検討することも視野に入れると良いでしょう。

Goodplusのよくある質問と解答

Goodplusを利用する際に、よく寄せられる質問の一つに「銀行融資と何が違うのか」という点があります。結論として、銀行融資とは異なり、ファクタリングは既存の売掛債権を現金化する手段であり、返済の必要がないという点が最大の違いです。融資の場合、借りた金額を返済しなければならず、返済のための金利も発生しますが、ファクタリングは売掛金を譲渡することで現金を得るため、返済義務がないのです。

また、「すでに他社でファクタリングを利用している場合でも、Goodplusを利用できるか」という質問もよくあります。この点については、他社でのファクタリング利用があっても問題はありません。複数のファクタリング会社を併用することで、資金調達の幅を広げることができるため、複数の売掛金を抱えている場合などに特に有効です。

その他、「赤字決算でも利用できるか」という質問も多く寄せられますが、前述の通り、Goodplusは赤字決算や債務超過があっても売掛債権の信頼性があれば利用可能です。この柔軟な対応が、特に銀行融資が難しい企業にとって大きな魅力となっています。

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

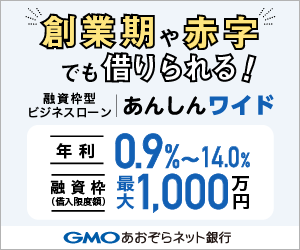

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

まとめ

Goodplusは、完全オンラインで迅速かつ柔軟なファクタリングを提供する企業として、多くの利用者から高い評価を受けています。評判や口コミでは、手数料の低さやスピーディーな資金調達、丁寧なサポートが特に好評です。審査通過率も95%と非常に高く、設立間もない企業や赤字決算でも利用できる柔軟な対応が魅力です。一方、手数料の上限が明示されていない点や、設立から間もない企業であることに対する不安の声も一部で見られます。

Goodplusは、急ぎの資金調達や銀行融資が難しい企業にとって強力な選択肢となります。手数料や利用条件をよく確認し、ビジネスの資金繰りを安定させるための有効な手段として、ぜひ検討してみてください。