金融の世界は厳格な審査が多く、多くの人々がローンやクレジットの扉を閉ざされています。しかし、「絶対に貸してくれる金融極甘審査ファイナンス」という言葉があるように、審査が厳しくない金融機関も存在します。この記事では、そういった金融機関の実態と、ブラックリストに載っているような信用情報が不安定な人々でも借り入れが可能なのか、そのメリットとデメリットについて詳しく解説します。

- 神金融や非正規の貸金業者を通じても借りられるが、高い利率やリスクが伴う

- 担保や保証人を用意することで、スーパーブラックでも借りられる方法がある

- P2Pレンディングという新しい借り入れ方法が存在する

- 利率や手数料、業者の信頼性をしっかりと確認する必要がある

中小消費者金融ランキング厳選6社!!

やばい!ピンチ。。何としても今日お金が必要だ!って時ありますよね。 以下の表は即日融資のチャンスがある会社をランキング形式にしてみました。

| 順位 | 会社名 | 特徴 |

| 殿堂入り |  セントラル セントラル |

|

| 1位 |  フクホー フクホー |

|

| 2位 |  キャレント キャレント |

|

| 3位 |  デイリーキャッシング デイリーキャッシング |

|

絶対に貸してくれる金融極甘審査ファイナンスの真実

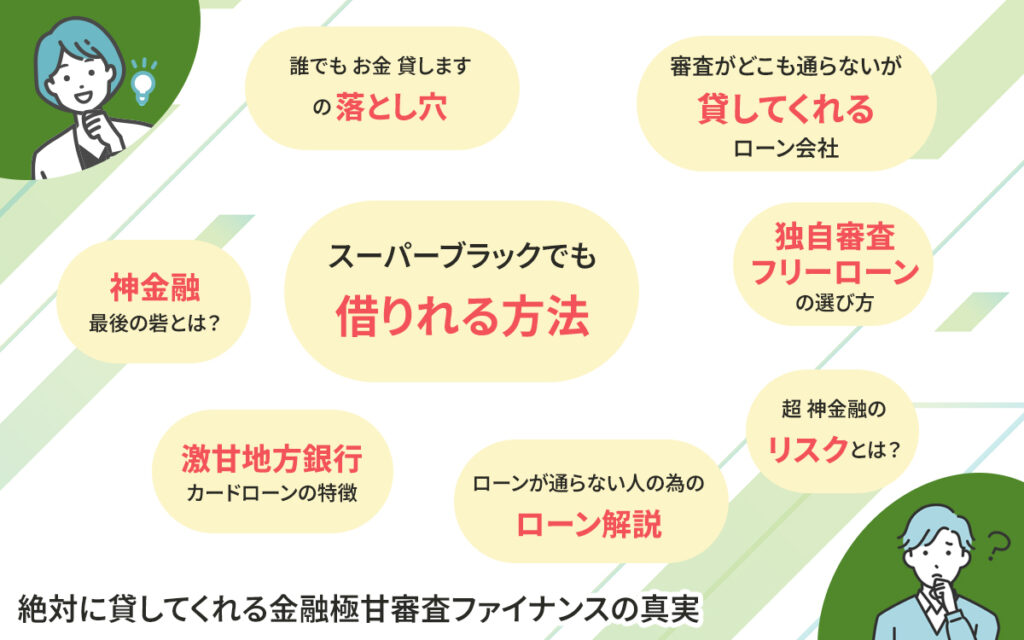

審査がどこも通らないが貸してくれるローン会社

この記事を開いている方は、自分が審査に通らないと感じている人が多いのではないでしょうか。

しかし、審査がどこも通らなくても一定条件を満たせば貸してくれるローン会社も存在します。主に、年収の3倍までの融資が可能で、利率は年7%程度です。ただし、信用情報に黒点がある場合は、高い利率が適用される可能性があります。

神金融 最後の砦とは?

このような状況で、神金融と呼ばれる業者が最後の砦とされています。その理由は、独自の審査基準で多くの人に融資をしているからです。ただ、利率は年15%以上と高めです。

スーパーブラックでも借りれる方法

担保と保証人:古典的ながら有効な手段

多くの人が知らない事実ですが、スーパーブラックの状態でも借りられる方法が存在します。その中でも、担保や保証人を用意することが一つの手段です。この方法は古典的ですが、金融機関にとってはリスクが低く、借り手にとっても比較的短期間で資金を調達できる可能性があります。

ただし、この方法にはリスクも多いです。担保物件が差し押さえられる可能性や、保証人が負担を被るケースもあります。特に、担保の価値が下がった場合、追加で担保を提供する必要が出てくることもあります。

非正規の貸金業者:リスクとチャンス

一方で、非正規の貸金業者もスーパーブラックな状態での借入れを許可することがあります。しかし、これらの業者は法的にグレーなゾーンに存在する場合が多く、金利が非常に高い場合もあります。例えば、年利で30%以上の金利を設定している業者も少なくありません。

P2Pレンディング:新しい選択肢

近年では、P2P(Peer to Peer)レンディングという方法も注目されています。これは個人間で資金を貸し借りするシステムで、一般的な金融機関を介さないため、スーパーブラックでも借りやすい場合があります。ただし、こちらも高金利であることが多く、慎重な選択が求められます。

リスクヘッジの方法

借りる側としては、何らかの形でリスクをヘッジする必要があります。例えば、短期間で返済できる小額の借入れを行う、複数の金融機関から少額ずつ借りるなどの方法が考えられます。特に、年収の3分の1以下の金額を借りると、返済リスクが低減すると言われています。

独自審査 フリーローンの選び方

独自審査のフリーローンは、多くの業者が提供しています。その中で、年収の5倍まで融資が可能な業者も存在します。しかし、そのような条件の良い業者は、通常、ウェブサイトで顧客の評価が高いです。

誰でも お金 貸しますの落とし穴

「誰でもお金貸します」の背後に隠れた高利率

「誰でもお金貸します」という広告には、多くの場合、高い利率が隠されています。一般的な銀行の年利は約2%~5%ですが、このような広告を掲げる業者では、年利が20%、場合によっては30%を超えることも少なくありません。

手数料の罠:初回無料でも続きは高額

さらに、手数料にも注意が必要です。初回は無料と謳っている場合でも、2回目以降に高額な手数料が発生するケースが多いです。具体的には、10万円借りた場合、2,000円~5,000円の手数料が発生することもあります。

違法業者のリスク:未承認業者からの借入れ

また、違法な業者の可能性も高いです。金融庁や都道府県の公式ウェブサイトで業者の認可状況を確認することが重要です。未承認の業者から借りると、後で法的なトラブルに巻き込まれるリスクがあります。

個人情報の漏洩:データハンドリングにも警戒を

このような業者は、個人情報の取り扱いにも不明瞭な点が多いです。最悪の場合、個人情報が第三者に漏洩し、それが悪用される可能性も考慮する必要があります。

総量規制の回避:法的な落とし穴

最後に、総量規制を回避する手法を用いる業者もいます。総量規制とは、年収の3分の1以上を借りることができないという法的な制限です。しかし、一部の業者はこれを回避するために、複数の業者を使って借りる方法を提案することがあります。

ローンが通らない人の為のローン解説

ローンが通らない人のための特別なローンも存在します。その中で、年収の2倍までの融資が可能な業者もいます。ただ、これらのローンには高い利率が適用される場合が多いです。

激甘地方銀行カードローンの特徴

地方銀行のカードローンは、比較的審査が甘いとされています。その理由は、地方銀行が地域に密着しているからです。ただ、最大で年6%の利率が適用される場合もあります。

超 神金融のリスクとは?

超神金融と呼ばれる業者には、多くのリスクが伴います。その中で、違法な取り立てや高い利率が挙げられます。このようなリスクを理解した上で、利用することが重要です。

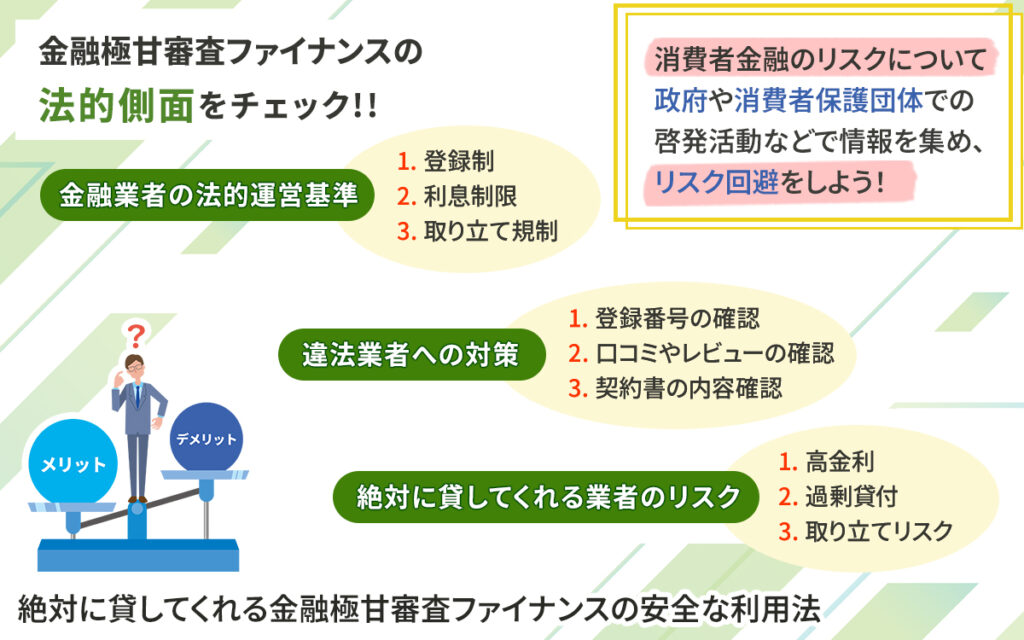

絶対に貸してくれる金融極甘審査ファイナンスの安全な利用法

絶対に貸してくれる金融極甘審査ファイナンスの法的側面

金融業者の法的運営基準

金融業者は、日本の貸金業法に従って運営されています。貸金業法は、貸金業者が公正かつ透明な方法で営業活動を行うための規範を定めており、顧客保護の観点から厳しい規制が設けられています。具体的には、貸金業者は以下のような義務を負っています。

- 登録制:すべての貸金業者は、金融庁や各都道府県知事に登録しなければなりません。無登録での営業は違法です。

- 利息制限:利息制限法により、貸出金利は上限が設けられており、年利20%を超える金利は違法となります。違法な金利を請求した場合、その部分の利息は無効となります。

- 取り立て規制:強引な取り立て行為や脅迫行為は禁止されています。具体的には、深夜や早朝の訪問、職場への連絡、暴力的な言動などが含まれます。

違法業者への対策

違法な業者は法の網をくぐって営業を続けることがあります。こうした業者は、しばしば高金利や過剰な取り立てを行い、利用者に重大な経済的損害を与えることがあります。そのため、利用者は以下の点に注意することが重要です。

- 登録番号の確認:貸金業者を利用する際は、金融庁や各都道府県のウェブサイトで業者の登録番号を確認しましょう。正規の業者であれば、登録番号が公開されています。

- 口コミやレビューの確認:利用者の口コミやレビューを参考にし、信頼性の高い業者を選びましょう。インターネット上には業者の評価を集めたサイトも多く存在します。

- 契約書の内容確認:契約書には利息や返済方法、違約金などが明記されています。契約前にこれらの内容をしっかりと確認し、不明点があれば業者に質問することが大切です。

絶対に貸してくれる業者のリスク

「絶対に貸してくれる」と謳う業者には、高いリスクが伴うことがあります。審査が甘いことを売りにする業者の多くは、以下のような問題を抱えていることがあります。

- 高金利:極甘審査の代償として、高金利を設定している場合があります。これにより、返済総額が大きくなり、利用者の負担が増加します。

- 過剰貸付:利用者の返済能力を超えた貸付を行う業者も存在します。これは利用者が多重債務に陥る原因となり得ます。

- 取り立てリスク:法的規制を無視した強引な取り立て行為を行う業者も少なくありません。

利用者保護のための取り組み

政府や消費者保護団体は、利用者が違法な業者に騙されないよう様々な取り組みを行っています。例えば、金融庁は違法業者の摘発を強化しており、消費者金融相談窓口を設けて、利用者からの相談に応じています。また、教育機関やメディアを通じて、消費者金融のリスクについての啓発活動も行われています。

違法な業者を避け、安心して利用できる金融業者を選ぶためには、利用者自身が法的側面を理解し、十分な注意を払うことが必要です。

神金融 最後の砦の安全性

神金融の法的基盤:認可された業者の存在

神金融と呼ばれる業者には、金融庁や都道府県からの認可を受けている場合も多く、法的には問題ないとされています。具体的には、認可された業者は年利が20%以下であることが多いです。

取り立ての厳格性:業者ごとの差が大きい

一方、神金融の中には取り立てが非常に厳しい業者も存在します。例えば、一週間で返済が遅れた場合、追加で10%の遅延損害金が発生することもあります。このような業者は、借り手にとってはリスクが高いと言えます。

契約前の確認事項:隠れた手数料や条件

契約する前には、手数料やその他の条件をしっかりと確認する必要があります。一見、利率が低くても、初回手数料が高額であったり、返済期間が短かったりする場合があります。

オンライン評判の活用:信頼性の一端

神金融業者の評判をオンラインで調査することも、その安全性を判断する一つの方法です。ただし、ネットの評判は必ずしも真実を反映しているわけではないので、複数の情報源から情報を得ることが重要です。

総量規制と神金融:リスクの高まり

神金融業者は総量規制の対象外である場合が多く、これがリスクを高める要因となります。総量規制とは、年収の3分の1以上を借りることができないという法的な制限です。しかし、神金融ではこの制限が適用されない場合が多く、借り過ぎによる返済困難のリスクが高まります。

スーパーブラックでも借りれるのは本当?

前述の通り、スーパーブラックでも借りられる方法は存在します。ただ、そのような方法は一般的には推奨されません。その理由は、高い利率や厳しい取り立てがあるからです。

スーパーブラックの定義:信用情報機関の役割

スーパーブラックとは、信用情報機関によって信用度が非常に低く評価された状態を指します。このような状態でも借りられる方法は確かに存在しますが、その選択肢は限られています。

高利率の実態:年利20%以上も

スーパーブラックの状態で借りられる場合、年利は一般的な銀行ローンの5%~10%に対し、20%~30%といった高利率が設定されることが多いです。これは、業者が貸し手としてのリスクを補完するためです。

厳格な取り立て:遅延損害金とその他の費用

また、返済が遅れた場合の取り立ては非常に厳格です。一週間の遅延で5%の遅延損害金が発生することもあり、これが積み重なると大きな負担となります。

非正規業者のリスク:違法な手段も

スーパーブラックの状態で借りる場合、非正規の貸金業者に頼るケースが多くなります。これらの業者は、違法な手段で取り立てを行う可能性もあり、そのリスクは高いです。

短期借入れの選択:リスクを最小限に

一方で、短期間での借入れと迅速な返済を選ぶことで、リスクを最小限に抑える方法もあります。例えば、1ヶ月以内で返済するプランを選ぶことで、遅延損害金の発生を防ぐことが可能です。

独自審査 フリーローンの安全な利用法

独自審査のフリーローンを安全に利用するためには、事前に業者の評判を調査することが重要です。また、契約前に全ての条件をよく読むことも大切です。

誰でも お金 貸しますの信頼性

「誰でもお金貸します」という業者の信頼性は、一般的に低いとされています。そのため、利用する前には十分な調査が必要です。

ローンが通らない人の為の安全なローン

ローンが通らない人のためのローンも、一定の安全性が確保されています。ただ、そのようなローンは高い利率が適用される場合が多いです。このようなローンを利用する場合、月々の返済額をしっかりと計算して、自分が返済できる範囲で借りることが重要です。

激甘地方銀行カードローンの信頼性

地方銀行のカードローンは、一般的には信頼性が高いとされています。その理由は、地方銀行が地域社会と密接な関係を持っているからです。ただし、どれだけ信頼性が高くても、自分自身の返済能力を過信しないように注意が必要です。

地方銀行の信頼性:地域社会との連携

地方銀行のカードローンは、地域社会と密接な関係を持っているため、一般的には信頼性が高いです。多くの地方銀行は、地域の中小企業や個人事業主との取引が多く、その信頼関係が高いレベルで築かれています。

低利率のメリット:年利2%~5%の範囲

地方銀行のカードローンは、年利が一般的に2%~5%と、大手銀行や消費者金融に比べて低利であることが多いです。これは、地方銀行が地域社会との信頼関係を基に、低利での貸出を可能にしているからです。

返済プランの柔軟性:個別対応が可能

地方銀行は、個々の顧客に対して柔軟な返済プランを提供することが多いです。例えば、年収が400万円であれば、月々の返済額を10,000円から設定することもあります。

過信の危険:返済能力の見極めが必要

信頼性が高いとはいえ、自分自身の返済能力を過信すると、後で厳しい返済状況に陥る可能性があります。具体的には、年収の3分の1以上の借入は総量規制に抵触する可能性があります。

地方銀行の審査基準:地域密着型ならではの特徴

地方銀行の審査基準は、地域社会との関係性を重視するため、大手銀行よりも柔軟な場合があります。しかし、それが「激甘」審査に繋がるわけではなく、信用情報はしっかりと評価されます。

超 神金融の安全な利用方法

超神金融を安全に利用するためには、まずその業者が法的に許可されているか確認することが大切です。また、契約する前には利率や返済条件をしっかりと確認し、自分がそれに応じられるかどうかを考慮する必要があります。

絶対に貸してくれる金融極甘審査ファイナンス:ブラックでもOK? の総括

- 極甘審査ファイナンスは一般的な金融機関より審査が緩い

- ブラックリストに載っている人でも借入可能

- 利率は一般的な金融機関より高め

- 返済期間の柔軟性がある場合も

- 担保や保証人が不要なケースが多い

- オンライン申込が主流で手続きが簡単

- 短期間での借入・返済が可能

- 独自の審査基準を持つため、他で断られた人も対象

- 取り立てが厳しい場合がある

- 違法な業者も存在するため注意が必要

- 初回限定で低金利サービスがある場合も

- 信用情報機関への情報提供が一般的な金融機関より少ない

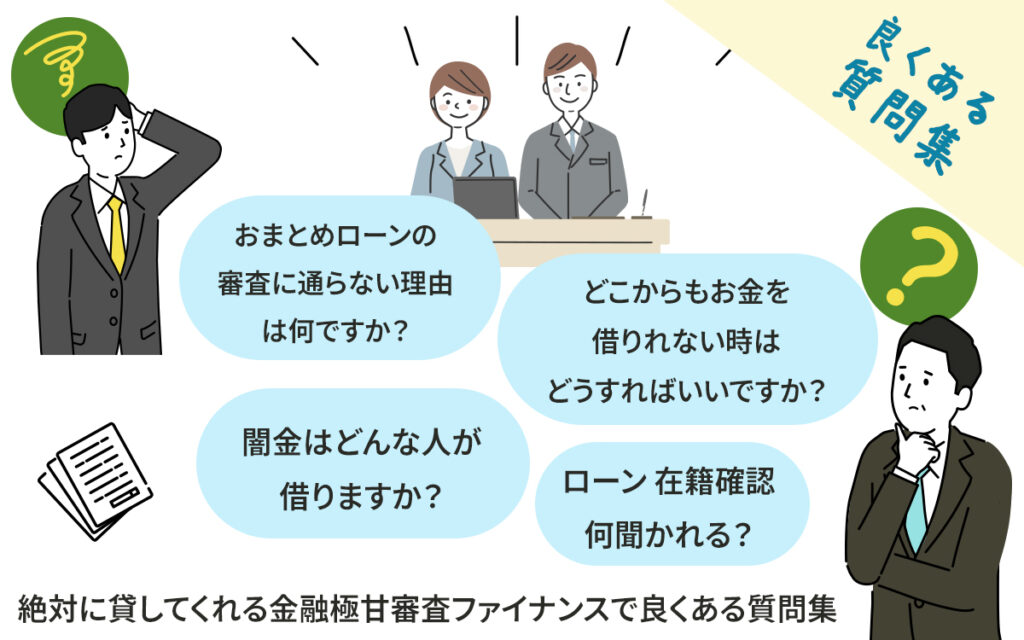

絶対に貸してくれる金融極甘審査ファイナンスで良くある質問集

おまとめローンの審査に通らない理由は何ですか?

おまとめローンの審査に落ちる主な理由の一つは、借り入れ残高が返済能力を超えていることです。この種のローンは総量規制の例外ですが、それでも高額な借入れがあることは確かです。返済能力を超える借入残高があると判断されると、審査を通過するのは難しくなります。

どこからもお金を借りれない時はどうすればいいですか?

お金をどこからも借りられない時は、公的支援や福祉制度の利用、財政相談機関への相談、支出の見直しや予算計画の立て直しを検討すべきです。

闇金はどんな人が借りますか?

広告に「ブラックリストに載っている方でも可、他社で断られた方でも可、簡単な審査で即借入可能」とある場合、それは闇金の兆候が強いです。このような広告は、通常の金融機関の審査に通らない多重債務者や自己破産者などを狙っています。

ローン 在籍確認 何聞かれる?

銀行のカードローンの場合、通常は銀行名を名乗って連絡します。本人が電話に出た際、生年月日や住所の確認を求められることがありますが、それ以上の質問はほとんどありません。本人が不在の際は、出張、一時的な離席、外出などの理由でも、勤務先での在籍が確認できれば、在籍確認は終了します。

ローンが通らない人なぜ?

住宅ローンの審査が不合格になる主な理由は二つあります。一つは申込者の返済能力に関する問題、もう一つは購入予定の物件の担保価値に問題があることです。申込時に既存の多額の借入れがある、または購入物件の担保価値が低い場合、審査で不合格になる可能性があります。