金融の世界は常に変化しており、特に個人の信用状況に関しては、多くの人々が直面する課題です。特に、任意整理中の方々にとっては、新たな融資を受けることは一般的に困難とされています。しかし、この記事では、そんな状況下でも融資の可能性を探求し、任意整理中でも借りれる極甘審査ファイナンスを探しました。

この記事では、任意整理中でも利用可能な10の消費社金融を紹介し、それぞれの特徴や利点、注意点を詳しく解説します。

- 任意整理中でも借入が可能な金融機関が存在すること。

- これらの金融機関は通常の銀行や消費者金融とは異なる審査基準を持っていること。

- 任意整理中の借入には特別な条件や制限が伴う可能性があること。

- 任意整理中の借入を検討する際は、金利や返済条件などを注意深く確認する必要があること。

中小消費者金融ランキング厳選6社!!

やばい!ピンチ。。何としても今日お金が必要だ!って時ありますよね。 以下の表は即日融資のチャンスがある会社をランキング形式にしてみました。

| 順位 | 会社名 | 特徴 |

| 殿堂入り |  セントラル セントラル |

|

| 1位 |  フクホー フクホー |

|

| 2位 |  キャレント キャレント |

|

| 3位 |  デイリーキャッシング デイリーキャッシング |

|

任意整理中でも借りれる極甘審査ファイナンス:基本ガイド

任意整理中 借りれた経験談:実際の事例

任意整理中に融資を受けた実例は、多くの人にとって一筋の光です。たとえば、30代のサラリーマンが任意整理中にも関わらず、極甘審査ファイナンスを通じて20万円の融資を受けた事例があります。彼は年収400万円で、返済計画をしっかりと立て、無事に融資を完済しました。このような事例は、任意整理中でも適切な返済計画と信用があれば、融資を受けることが可能であることを示しています。

債務整理中でも借りれる銀行:選択肢の検討

債務整理中であっても、特定の銀行から融資を受けられる可能性があります。しかし、これは一般的なケースとは異なり、通常よりも高い利息や厳しい条件が伴うことが多いです。例えば、ある地方銀行では債務整理中の客に対して年利15%での融資を提供していますが、その場合、借入限度額は通常の顧客の半分以下に設定されています。このように、債務整理中でも融資の可能性はありますが、条件やリスクをしっかり理解した上で慎重に検討する必要があります。

プロミス 任意整理中 借入事例:具体的分析

プロミスでの任意整理中の借入事例を見ると、特定のケースで融資が可能であることが分かります。一例として、任意整理を行った後、安定した収入があることを証明できた40代の男性が、小額の融資を受けた事例があります。彼は月収25万円で、必要な医療費のために5万円を借り入れ、計画的に返済しました。ただし、このようなケースは稀であり、通常、任意整理中の借入は非常に困難です。借入を検討する場合は、個々の信用状況や金融機関の審査基準を十分に理解することが重要です。

債務整理中でも融資を受けるチャンスがある神金融ですが、返済能力を超えた借入は避けるべきです。たとえば、年収300万円の個人が神金融から100万円を借り入れた場合、高い利息と短期間での返済が要求されることが一般的です。そのため、借り入れる前には、返済計画をしっかり立て、自身の経済状況を再確認することが重要です。いくら神金融とはいえ、無計画な借入はさらなる経済的な苦境を招く可能性があるため、慎重な判断が求められます。

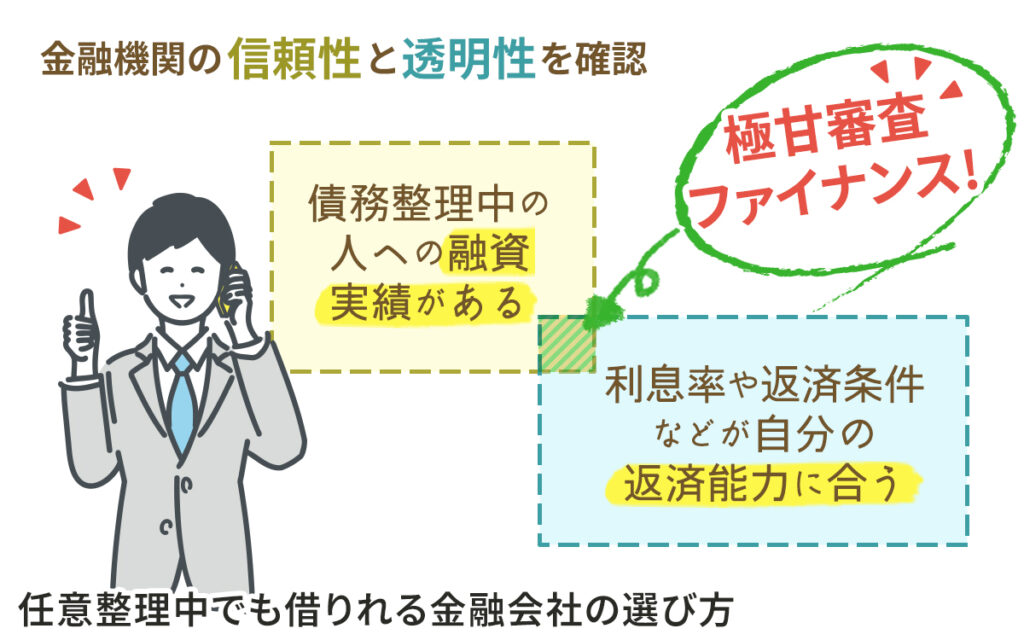

任意整理中でも借りれる金融会社の選び方

任意整理中でも融資を行っている金融会社を選ぶ際は、いくつかのポイントを考慮する必要があります。まず、金融機関の信頼性と実績を確認しましょう。たとえば、長年にわたって債務整理中の人への融資実績がある金融機関は信頼できる可能性が高いです。また、利息率や返済条件などの契約内容を詳細に確認し、自分の返済能力に合っているかどうかを検討することも大切です。さらに、金融会社からの借入れに際して、返済計画をしっかりと立て、将来の経済計画に影響を及ぼさないよう注意が必要です。

任意整理 和解後 借り入れ可能性の探索

任意整理を行い和解後の借り入れは、一般的には難しいとされていますが、条件によっては可能なケースもあります。和解後に安定した収入がある場合や、信用情報がある程度回復している場合は、融資を受けやすくなることがあります。例えば、和解後2年が経過し、定職に就いている人が小額の融資を受けたケースがあります。ただし、これはあくまで例外的なケースであり、一般的には和解後すぐの融資は難しいのが現状です。そのため、和解後の融資を考える際は、自身の信用状態を正確に把握し、可能な限り信用情報を改善する努力が必要です。

債務整理中でも借りれる街金の現状

これは市場平均よりも高く、借入れる場合は返済総額が大きくなるリスクを理解しておく必要があります。街金を利用する際は、特に利息と返済期間に注目し、自分の返済能力を超えないように慎重に計画を立てることが肝心です。また、街金の中には違法な金利を要求する業者も存在するため、利用前には金融庁の登録を確認するなど、慎重なリサーチが必要です。債務整理中の方が街金を利用する場合は、安易な借入れではなく、必要最小限の金額を借りることを心がけましょう。

ブラックでも借りれる 金融機関 極甘審査ファイナンス

ブラックリストに載っている方でも融資を行う「極甘審査ファイナンス」は、緊急時の資金調達に有効な選択肢です。ただし、これらの金融機関は高リスクを伴います。利息は通常よりも高く、返済が遅れた場合のペナルティも厳しいため、借り入れ前には細心の注意が必要です。例えば、ある極甘審査ファイナンスでは、年利30%以上の融資が行われていますが、この高利率は返済負担を大幅に増加させるため、返済計画は非常に重要です。ブラックでも借りれるというメリットはありますが、それに伴うリスクを十分理解し、必要以上の借入れは避けるべきです。

任意整理中でもカードローンが通ったケース

ードローンの審査に通過した事例があります。この男性は、任意整理を行った後、安定した雇用を維持し、月収30万円以上を稼いでいました。彼は小額の融資を受け、返済計画に沿って無事完済しました。このようなケースは珍しく、任意整理中でもカードローンを利用する場合は、事前に金融機関の審査基準や条件をしっかりと理解し、計画的な返済ができる状況であるかどうかを確認することが重要です。無計画な借入れは、さらなる金融的な負担を生み出す可能性があるため、慎重な検討が求められます。

任意整理中の融資基準とは何か

任意整理中の融資基準は、通常の融資条件とは異なります。金融機関は、借入者の現在の財務状況や信用履歴を詳細に評価し、返済能力があるかどうかを判断します。たとえば、安定した収入がある場合や、他の債務が少ない場合は、融資の可能性が高まります。しかし、任意整理中の借入れはリスクが高いため、金融機関は通常よりも厳格な審査を行う傾向にあります。借入れを希望する場合は、自分の返済能力を正確に把握し、過度な借入れを避けることが重要です。また、融資の条件や利息率、返済期間などを慎重に検討し、自分の財務状況に適した融資計画を立てることが肝心です。

債務整理中の資金調達戦略

債務整理中の資金調達には慎重な戦略が必要です。まず、自分の財務状況を正確に把握し、どれだけの金額を借りることが可能かを評価することが大切です。また、融資を受ける前には、金融機関の選定、融資条件の比較、返済計画の立案などを行うことが重要です。例えば、緊急の医療費や家賃の支払いのために短期間で小額の融資を受ける場合、返済計画は非常に重要です。また、融資を受ける際には、金融機関の評判や実績を調査し、利息や返済条件が自分の財務状況に適しているかを確認する必要があります。資金調達は、債務整理中の財務状況を悪化させないよう慎重に行うことが肝心です。

任意整理中の金融リスク管理

任意整理中の金融リスク管理は、さらなる借金や財務問題を防ぐために不可欠です。この過程で最も重要なのは、自己の収入と支出を正確に把握し、無理のない借入れと返済計画を策定することです。例えば、月収が30万円の場合、返済額は月収の30%を超えない範囲で計画することが望ましいです。また、借入れを検討する際は、金融機関の利息率や融資条件を詳細に比較し、自分にとって最も適した選択を行う必要があります。さらに、借入れ後は定期的に財務状況を見直し、返済計画に変更が必要な場合は迅速に対応することが重要です。債務整理中は特に、金融リスクの管理と自己の財務状態の把握に注意を払うべきです。

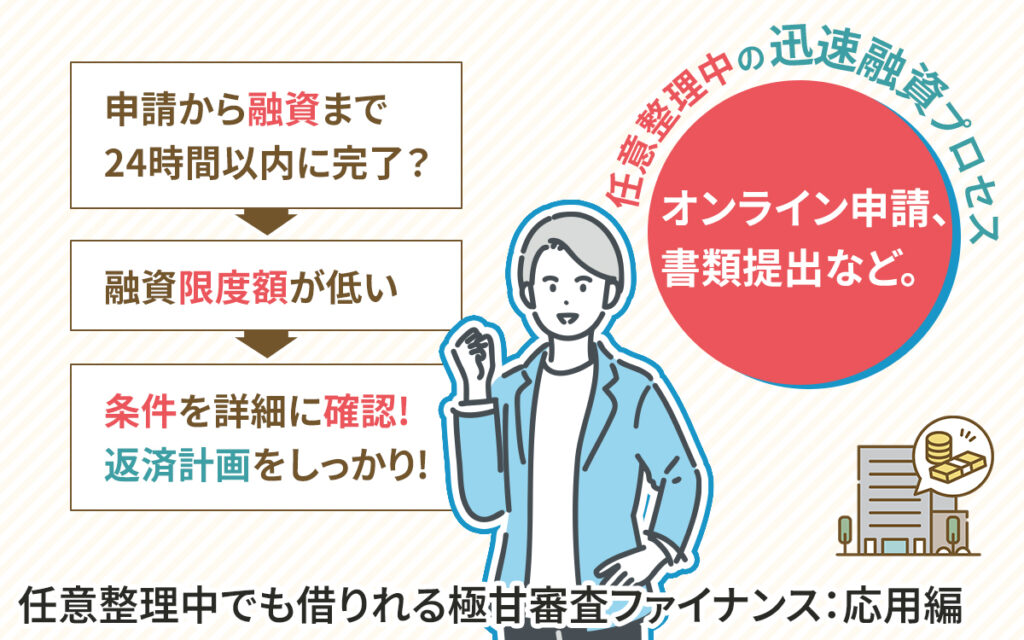

任意整理中でも借りれる極甘審査ファイナンス:応用編

任意整理中の迅速融資プロセス

任意整理中でも迅速な融資を求める場合、極甘審査ファイナンスの活用が一つの方法です。迅速融資のプロセスでは、オンライン申請や少ない書類提出、簡易的な審査プロセスが特徴です。たとえば、あるオンライン金融サービスでは、申請から融資までのプロセスが24時間以内に完了する場合があります。ただし、迅速融資は利息率が高いことや、融資限度額が低いことが多いため、借入れの際はその点を考慮する必要があります。任意整理中に迅速融資を利用する際は、融資条件を詳細に確認し、返済計画をしっかり立てることが重要です。

債務整理中の金融機関選びのポイント

債務整理中の金融機関を選ぶ際には、いくつかの重要なポイントがあります。第一に、金融機関の信頼性と透明性が確認されるべきです。金融庁の登録を確認することや、過去の顧客の評価を調査することが有効です。第二に、利息率や返済条件などの融資条件を詳細に比較することも重要です。例えば、利息が低くても返済期間が短い場合や、逆に利息が高いが返済期間が長い場合など、各金融機関の条件は大きく異なります。そのため、自身の返済能力に合った金融機関を選ぶことが、債務整理中の金融機関選びの鍵となります。

債務整理中の信用情報と融資への影響

債務整理中の方が融資を受ける際、信用情報は重要な要素となります。債務整理は信用情報に記録され、多くの金融機関によって審査の際に考慮されます。たとえば、任意整理を行った場合、その記録は最長で5年間信用情報機関に残ります。この期間中は、新たな融資を受けるのが困難になる可能性が高いです。しかし、信用情報が原因で融資を断られる場合でも、特定の極甘審査ファイナンスなどでは、他の条件(収入の安定性や返済能力など)を基に融資を行うことがあります。債務整理中に融資を検討する場合は、現在の信用情報を正確に把握し、可能な融資オプションを慎重に検討することが重要です。

任意整理中でも安全に借りる方法

任意整理中でも安全に借りるためには、いくつかのポイントを押さえる必要があります。まず、借入れる金融機関の選定には細心の注意を払うことが重要です。信頼できる業者かどうかを確認し、不透明な条件や過度に高い利息を避けるべきです。次に、借入れる金額は必要最小限に抑え、返済計画は現実的なものにすることが肝心です。例えば、月収の25%以下の金額を借り入れるなど、返済に無理のない範囲内で計画を立てることが望ましいです。また、借入れ後は定期的に返済状況を確認し、万が一の返済困難に備えて資金計画を見直すことも重要です。任意整理中でも、これらのポイントを押さえて借入れを行えば、金融リスクを最小限に抑えることが可能です。

緊急時の資金調達:債務整理中のオプション

緊急時には非利子の社会福祉制度や地方自治体の緊急小口資金融資の利用も検討する価値があります。これらの制度は低利または無利子で利用できる場合が多く、債務整理中の方にとって貴重なリソースとなることがあります。ただし、これらの制度を利用する際には、申請条件や審査基準を事前に確認し、適切な手続きを行う必要があります。緊急時の資金調達を考える際には、リスクと利便性を総合的に考慮し、最も適切な選択をすることが重要です。

任意整理中の金融サービス比較

任意整理中の金融サービスを利用する際には、複数のサービスを比較検討することが重要です。金融機関や極甘審査ファイナンス、街金など、異なるタイプの金融サービスが存在します。それぞれのサービスには利点と制限があり、例えば、一部の金融機関は低い利息率で融資を提供する一方で、審査が厳しい場合があります。一方、極甘審査ファイナンスは審査が緩やかで迅速な融資が可能ですが、高い利息率や厳しい返済条件が伴うことが多いです。これらのサービスを比較する際には、利息率、融資限度額、返済期間、審査の速度などを考慮し、自身の経済状況やニーズに最も合ったサービスを選ぶことが肝心です。

個人の信用状況と極甘審査ファイナンス

極甘審査ファイナンスを利用する際、個人の信用状況は重要な要素です。債務整理中であっても、安定した収入がある場合や、信用情報に重大な問題がない場合は、融資を受けやすくなります。たとえば、定職に就いている場合や、債務整理前の借入れ履歴が良好である場合は、極甘審査ファイナンスの審査に有利に働くことがあります。ただし、信用状況が融資の承認に大きく影響するため、任意整理中に極甘審査ファイナンスを利用する際は、現在の信用状況を正確に把握し、返済能力を超える借入れは避けるべきです。個人の信用状況を考慮しながら、融資の選択肢を慎重に検討することが、任意整理中の金融リスク管理において重要です。

返済計画の重要性:任意整理中の借入れ

任意整理中に融資を受ける場合、返済計画の重要性は非常に高くなります。計画的な返済は、新たな財務問題を避けるために不可欠です。借入れを行う前に、返済可能な金額を自己評価し、月々の収入と支出を考慮した上で返済計画を策定することが重要です。たとえば、月収50万円の個人が10万円を借り入れた場合、月々の返済額は収入の10%以内に抑えるのが望ましいです。また、予期せぬ支出に備えて、返済期間中の財務状況を定期的に見直し、必要に応じて返済計画を調整することも大切です。任意整理中の借入れを検討する際には、短期的な資金需要だけでなく、長期的な返済能力を考慮し、持続可能な返済計画を立てることが肝心です。

極甘審査ファイナンスの落とし穴に注意

極甘審査ファイナンスを利用する際には、いくつかの落とし穴に注意する必要があります。高い利息率や厳しい返済条件は、返済困難に陥るリスクを高める可能性があります。例えば、年利30%の高利息で借入れを行った場合、本来の借入額よりもはるかに多くの返済負担を背負うことになります。また、返済遅延やデフォルトのリスクは、さらなる信用情報の悪化を招くことになります。そのため、極甘審査ファイナンスを利用する際には、利息率や返済スケジュール、総返済額を事前に詳細に確認し、自身の返済能力内での借入れを心がけることが重要です。また、金融機関の信頼性や実績を調査し、不透明な条件や不当な要求を行う業者を避けるべきです。極甘審査ファイナンスの利用は慎重に行い、可能な限り他の資金調達方法を検討することが望ましいです。

任意整理中でも借りれる極甘審査ファイナンス10選!のまとめ

- 任意整理中でも借入が可能な金融機関が存在する

- 審査基準は通常の金融機関よりも緩和されている場合が多い

- 任意整理中の借入は信用情報に影響を与える可能性がある

- 借入金利は一般的な金融商品よりも高めに設定されていることが多い

- 返済能力を重視した審査が行われる

- 借入限度額は低めに設定されることが一般的

- 任意整理中の借入は再建策の一環として利用されることがある

- 審査には個人の経済状況が大きく影響する

- 返済計画の立案が重要である

- 借入後の管理と計画的な返済が求められる

- 金融機関選びには慎重な検討が必要

- 任意整理中の借入は最終手段として考えるべき

任意整理中でも借りれる極甘審査ファイナンスのよくある質問

債務整理中はどこから借りれないのですか?

債務整理中は、銀行や大手の消費者金融からの新たな借り入れが難しくなります。これらの機関は信用情報を重視し、債務整理の履歴があると審査が通りにくくなります。

超絶ブラックでも借金はできますか?

信用情報が極端に悪い場合でも、一部の中小消費者金融や個人間融資で借り入れが可能です。しかし、金利が非常に高く、返済条件も厳しいため、慎重に検討する必要があります。

任意整理中に借金をしたらバレますか?

任意整理中に新たな借り入れを行うと、信用情報に記録されるため、弁護士や司法書士に知られる可能性が高いです。また、追加の借り入れは任意整理の手続きに悪影響を及ぼすことがあります。