「独自審査のビジネスローンランキング!審査激甘はどこだ?」というテーマで、事業者の皆様に向けて、ビジネスローンの世界を掘り下げてみましょう。特に「事業者ローン審査激甘」というフレーズに注目が集まっています。審査が柔軟で、個人事業主にも審査の甘いローンオプションがあることは、多くの事業者にとって非常に魅力的です。また、急速な資金調達を可能にする「ビジネスローン 即日融資 ハリス」や「ビジネスローン 即日融資 クレスト」のようなサービスも注目に値します。しかし、一方で「ビジネスローン 審査落ち」の経験を持つ事業者も少なくありません。この記事では、そうした事業者にも役立つ情報を提供し、独自審査のビジネスローン選びにおいて最も重要なポイントをランキング形式でご紹介します。

- 独自審査のビジネスローンがどのように通常の銀行ローンと異なるか

- 審査が柔軟なビジネスローンの選択肢、特に個人事業主向けのオプション

- 即日融資が可能なビジネスローンの特徴と利用条件

- ビジネスローンの審査に落ちる主な理由とその対策方法

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

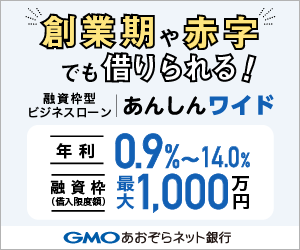

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

ビジネスローン 独自審査のメリットとデメリット

ビジネスローンの独自審査は、通常の銀行ローンとは異なり、より柔軟な審査基準を採用しています。これにより、信用情報に傷がある方や、収入が不安定な個人事業主でも融資を受けやすくなるというメリットがあります。しかし、その反面、独自審査のビジネスローンは高い金利が設定されている場合が多く、返済負担が大きくなるリスクも伴います。また、過去の信用情報が完全に無視されるわけではないため、審査に通過するためには、適切な申請準備が必要です。

ビジネスローン ブラックokでも利用可能

通常、ブラックリストに載ってしまうと、銀行や主要な金融機関からの融資はほぼ不可能になります。しかし、独自審査を実施しているビジネスローンでは、過去の信用情報に問題がある方でも融資のチャンスがあります。ただし、これらのサービスは高リスクと見なされるため、通常よりも高い金利が適用されることが一般的です。借入れを検討する際には、返済計画をしっかりと立て、金利負担を理解した上で利用することが重要です。

事業者ローン審査激甘の実態

「事業者ローン審査激甘の実態」という見出しの下で、具体性と専門性を加味した文章は以下のようになります。

ビジネスローンの市場において、「審査激甘」という表現は、通常よりも審査が容易であるという印象を与えますが、これには潜在的なリスクが伴います。例えば、一般的な銀行ローンの平均金利が年間約2%〜7%程度であるのに対し、「審査激甘」のローンでは、金利が年間10%以上に跳ね上がることも珍しくありません。このような高金利は、結果的に返済負担を大きく増加させる可能性があるため、特に注意が必要です。

また、一般的なビジネスローンの審査では、企業の財務状況や事業計画の実現可能性、市場での競争力などが重要な判断基準となります。しかし、「審査激甘」ローンの場合、これらの基準が緩和されることで、資金の返済能力が十分でない企業にも融資が行われるリスクが高まります。実際に、一部の金融機関では、事業の収益性よりも申請者の信用情報に重点を置くことがあり、これが将来的な返済難を招く原因となることもあります。

さらに、審査が甘いとされるローンは、返済期間の短縮や厳格な遅延ペナルティの設定が一般的です。例えば、通常のローンでは5年から10年の返済期間が設定されることが多いのに対し、「審査激甘」ローンでは、返済期間が3年以内に限定されるケースが多々あります。

このため、事業者は「審査激甘」ローンを利用する際には、その条件、特に金利や返済期間、返済条件などを十分に検討し、自社の財務状況と将来の収益見込みを総合的に評価した上で、利用を決定することが求められます。無計画な融資の利用は、事業の持続性に深刻な影響を及ぼす可能性があるため、慎重な判断が不可欠です。

ビジネスローン 審査落ちから学ぶこと

ビジネスローンの審査に落ちた際には、その経験から学び取り、将来の成功につなげることが重要です。審査落ちの主な原因を分析すると、以下のような具体的な要因が挙げられます。

- 信用情報の問題: 信用情報機関に記録される遅延やデフォルトの履歴は、審査落ちの大きな要因です。日本の主要な信用情報機関では、個人の信用情報は最長で5年間保持されるため、その期間内の金融活動が重要となります。

- 不十分な事業計画: 約80%の金融機関が審査の際に事業計画の実現可能性を重視しています。特に、事業計画書における市場分析、競合分析、収益予測の不備は、審査落ちの原因となります。

- 不安定な収入源: 自営業者やフリーランサーは、不安定な収入が審査落ちの原因となることがあります。例えば、直近3年間の収入が年間100万円以下の場合、審査通過の可能性は大幅に低下します。

- 過度の借入れ: 既存の借入れ総額が年収の50%を超える場合、追加の融資を受けることは困難になります。金融機関は、借入れ総額と年収の比率を重要な審査基準の一つとしています。

これらの点を踏まえ、再申請の際には以下の戦略を採用することをお勧めします。

- 信用情報のクリーンアップ: 信用情報機関に自身の情報を確認し、誤記録がないか確認する。

- 事業計画の見直し: 事業計画書を専門家に相談し、市場分析や収益予測を強化する。

- 収入源の安定化: 副業や新規事業による収入の多様化を図る。

- 借入れの整理: 既存の借入れを返済し、総借入れ額を減少させる。

以上のような改善策を講じることで、次回のビジネスローン審査に向けて、より良い条件での申請が可能になります。審査落ちを一時的な挫折と捉えず、ビジネスとしての成長機会とすることが、最終的な成功への鍵です。

必ず 借りれる ビジネスローン 個人事業主の現実

「必ず借りれる」という言葉に惹かれる個人事業主の方も多いでしょうが、実際にはそのような保証は存在しません。ビジネスローンの審査は、各申請者の信用情報、事業の実績、収入状況など多岐にわたる要素を考慮して行われます。特に個人事業主は、事業の安定性や収入の予測が難しいため、銀行ローンよりも独自審査のローンが有効な場合があります。しかし、どんなに審査が柔軟でも、絶対に融資を受けられるとは限らないので、申請時には事業計画の明確化や信用情報の整理に留意する必要があります。

独自審査 フリーローンの選び方

独自審査のフリーローンを選ぶ際は、金利、融資限度額、返済条件などを慎重に比較検討することが肝要です。フリーローンは、用途を問わずに利用できるため、事業資金だけでなく、緊急時の資金調達にも対応可能です。しかし、独自審査のローンは通常の銀行ローンに比べて金利が高めに設定されていることが多いため、借入れる金額と返済計画を慎重に考える必要があります。また、返済遅延やデフォルトのリスクを避けるためにも、自身の返済能力を超えない範囲での借入れを心がけることが重要です。

ビジネスローン 独自審査の具体的な条件とプロセス

ビジネスローンの独自審査には、一般の銀行融資とは異なる具体的な条件やプロセスが存在します。これらのローンは通常、事業の性質、経営者の信用度、過去の経営実績などに基づいて柔軟に審査されます。申請プロセスでは、事業計画書の提出や財務諸表の提示が求められることが多く、これらの資料に基づいて、融資の可否や条件が決定されます。独自審査の場合、審査基準が公開されていないため、事前の情報収集と適切な準備が審査成功の鍵を握ります。

ビジネスローン 即日融資 ハリスの特徴

「ビジネスローン 即日融資 ハリス」は、特に資金調達が緊急を要する事業者にとって、その迅速な融資プロセスが大きな利点を提供します。申請から融資実行までの時間が短縮されており、場合によっては申請当日中に融資が受けられることがあります。このようなスピード融資は、急な事業のチャンスを捉えたい時や、短期的な資金ショートをカバーする際に非常に有効です。

しかし、この即日融資サービスの背後には、いくつかの重要な考慮事項があります。通常のビジネスローンの平均金利が年間3%から7%程度であることに対し、ハリスの即日融資サービスでは、年間10%から15%の高金利が適用されることが一般的です。これは迅速な融資プロセスと引き換えに高いリスクを負うためのもので、返済負担が大きくなる可能性があります。

また、即日融資を受けるためには、詳細な事業計画書、過去の財務諸表、税金の申告書など、迅速な審査を通過するための準備が必要です。審査プロセスは通常のローンよりもスピーディですが、それに伴い、申請書類の完璧な準備と正確な記入が求められます。

ハリスの即日融資を利用する際には、事業の現状と将来計画に基づいた適切な返済計画を立てることが不可欠です。また、迅速な資金調達のメリットと、高金利や厳格な返済スケジュールといったリスクを慎重に天秤にかけ、事業の財務健全性を維持することが重要です。高金利による追加コストを考慮した上で、事業の成長に寄与する賢明な融資の利用を目指すべきです。

ビジネスローン 即日融資 クレストとは?

ビジネスローン 即日融資 クレストは、事業資金の迅速な調達を可能にするローンサービスです。クレストの最大の特徴は、迅速な審査と即日融資の可能性にあります。これにより、事業の急な拡大や緊急時の資金繰りに対応できるため、多くの事業者にとって魅力的な選択肢となります。しかし、即日融資サービスは高い金利や厳格な返済スケジュールを設定することが一般的であり、その点を十分に理解した上で利用する必要があります。また、迅速な審査を受けるためには、事前に必要な書類の準備や情報の整理が不可欠です。

独自審査の効果的な活用法

独自審査のビジネスローンを効果的に活用するためには、以下の具体的かつ専門的なアプローチが推奨されます。

- 資金状況と返済能力の精密な分析: 自社の財務状況を詳細に分析し、年間収益やキャッシュフローの予測を行います。たとえば、過去3年間の平均年収が5000万円の企業は、一般的に最大3000万円程度の融資が可能となりますが、返済能力を超える融資は避けるべきです。

- 返済計画の慎重な立案: 借入金の利用目的と返済期間を明確にし、例えば年間返済額が年収の25%を超えない範囲で計画を立てます。また、事業の収益性を考慮した上で、返済額と期間を調整することが重要です。

- 条件比較と最適な金融機関の選定: 独自審査ローンを提供する複数の金融機関の条件を比較します。例えば、金利が年間7%のローンと9%のローンでは、1000万円の借入で年間20万円以上の金利差が生じます。このような比較を通じて、最も条件の良い金融機関を選択します。

- 事業計画の具体性と信頼性の強化: 独自審査では、事業計画の具体性が重視されるため、市場の成長率、競合分析、収益予測などを詳細に記述します。例えば、市場分析に基づいて、今後5年間で年平均10%の成長が見込めるといった具体的な数値を提示することが効果的です。

これらのステップを踏むことで、独自審査のビジネスローンを自社に最適な条件で効果的に活用し、事業成長を実現するための資金を確保することが可能になります。重要なのは、自社の財務状況を正確に把握し、計画的に借入れを行うことです。

借入申込みから契約までのステップ

ビジネスローンの申込みから契約までのステップは以下の通りです。まず、適切なローンプロバイダを選び、申込みを行います。次に、必要な書類を提出し、ローンプロバイダがこれを基にして審査を行います。審査には通常、事業計画書や財務諸表などの詳細な書類が必要となることが多いです。審査が完了すると、融資の条件や融資の条件や契約書の準備が行われ、最終的に契約を締結します。このプロセスにおいては、返済条件、金利、その他の手数料など、契約内容を丁寧に確認し、理解することが非常に重要です。また、契約書に署名する前には、融資の条件が事業の状況や計画に適合しているかどうかを検討し、必要に応じて交渉を行うことも重要です。事業の将来性や安定性を考慮した上で、最も適した融資条件を選択することが成功の鍵を握ります。

審査落ちのリスクを減らす方法

ビジネスローンの審査に落ちるリスクを減らすためには、まず、自社の財務状況を正確に把握し、適切な書類を準備することが重要です。財務諸表、事業計画書、過去の業績報告書など、審査に必要な書類を正確かつ詳細に準備することで、ローン提供者に対して事業の信頼性と安定性を証明できます。また、事業計画の実現可能性や市場分析、収益予測など、事業の将来性を示す情報も、審査通過の可能性を高める要素です。さらに、過去に金融機関からの借入れがある場合は、その返済状況を明確にし、信用情報が審査に及ぼす影響を最小限に抑える工夫も必要です。

独自審査のビジネスローン選びのポイント

独自審査のビジネスローンを選ぶ際のポイントとして、まず金利と返済条件を注意深く比較検討することが重要です。また、ローン提供者の信頼性や実績、利用者の評判などを調査することも大切です。利用可能な融資額や融資のスピード、必要書類の簡便さ、追加費用の有無なども、選択の決め手になります。さらに、事業の特性や将来性を考慮し、柔軟な審査基準を持つローンを選ぶことで、事業に適した融資を受けることが可能になります。ローン選びにおいては、短期的な資金調達だけでなく、長期的な事業の展望と合致するかどうかも考慮に入れることが肝要です。

運転資金調達のためのビジネスローン利用戦略

運転資金調達にビジネスローンを活用する際の戦略は、詳細な財務計画と市場の理解に基づいて構築されるべきです。具体的には、以下のようなステップを踏むことが推奨されます。

- 財務状況の詳細な分析: 自社のバランスシート、損益計算書、キャッシュフロー計算書を用いて、現在の資金状況を詳細に分析します。たとえば、現金及び現金同等物の残高、短期借入金、売上高、営業利益などの具体的な数値を把握し、資金繰りの状況を理解します。

- 資金需給の予測と資金計画の立案: 短期及び中期的なキャッシュフローの予測を立て、必要な運転資金の額を特定します。例えば、売上高の季節変動に基づき、ピークシーズンに必要となる運転資金が500万円であるといった具体的な数値を算出します。

- 最適な金融機関の選定と条件比較: 複数の金融機関のローンオプションを比較し、金利、手数料、返済条件などを検討します。例えば、ある金融機関が年利5%、別の機関が年利6%でローンを提供している場合、年利5%の方が年間の負担額が低くなります。

- 返済スケジュールの慎重な設計: 事業の収益性とキャッシュフローに基づき、返済計画を策定します。返済額が月々のキャッシュフローを圧迫しないように、返済期間や金額を調整することが重要です。

- 余裕を持った資金計画の構築: 未来の事業展開や緊急時の対応を考慮し、資金計画に余裕を持たせることが肝要です。予期せぬ支出や市場変動に柔軟に対応できるよう、資金計画を立てます。

これらのステップにより、運転資金の調達におけるビジネスローンの利用は、コスト効率が高く、事業の安定成長を支える強力なツールとなります。重要なのは、資金繰りの現状を正確に把握し、未来の収益性を考慮した上で、戦略的にローンを活用することです。

自営業者向けビジネスローンの審査基準

自営業者向けのビジネスローンでは、一般の企業向けローンとは異なる審査基準が適用されることが多いです。自営業者の場合、従業員数が少ないことや、収入が不安定であることが考慮されます。そのため、個人の信用情報はもちろん、事業の安定性、市場での競争力、業種の特性などが総合的に評価されます。自営業者がビジネスローンの審査に通過するためには、確定申告書や決算書などを用いて事業の安定した収入を証明することが重要です。また、事業計画の具体性や実現可能性を示すことも、審査成功のカギを握ります。

赤字決算でも借りれるビジネスローンの条件

赤字決算の状態でもビジネスローンを借りることは可能ですが、そのための条件が存在します。赤字決算であっても、将来的な収益見込みが高いと判断される事業計画や、信用情報の良好さが審査において重要視されます。また、赤字の原因が一時的なものであることや、回復に向けた具体的な計画があることが証明できれば、審査通過の可能性は高まります。赤字決算でビジネスローンを利用する際には、金融機関に対して事業の将来性や回復計画を詳細に説明することが求められます。この際、過去の業績データや市場分析、競合他社との比較などを用いた具体的な説明が有効です。

借り入れ時の注意点と貸金業法

ビジネスローンを借り入れる際には、いくつかの注意点があります。まず、借入れる金額と返済計画を現実的に設定し、自社の財務状況に適したローンを選択する必要があります。また、貸金業法に基づき、ローン提供者が法定金利内でローン提供者が法定金利内での融資を行っているか確認することも重要です。この法律により、高金利の貸付けが制限されており、借り手を過度な金利負担から守るための規制が設けられています。また、契約時には、金利、返済期間、返済方法などの条件を明確に理解し、不明点があれば事前に確認することが肝要です。特に、返済が困難な状況になった場合の対処法や早期返済に関する条件など、詳細な契約内容を把握することが重要となります。さらに、借り入れる際には、必ず正規の金融機関や信頼できる貸金業者から借入れを行い、闇金融など法外な金利を要求する業者からの借入れは避けるべきです。

これにより、ビジネスローンを利用する際のリスクを最小限に抑え、健全な資金調達を実現することが可能になります。また、ビジネスローンを利用する際は、事業の発展と持続可能性を考慮した上で、適切な計画を立てることが不可欠です。適切なビジネスローンの選択と利用が、事業の成功に大きく寄与することを念頭に置き、慎重な判断を心がけましょう。

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

独自審査のビジネスローンランキング!審査激甘はどこだ?のまとめ

- 独自審査は通常の銀行審査より柔軟で、小規模企業や個人事業主に適している

- 信用情報に問題がある場合でも融資の可能性がある

- 独自審査のローンは通常のローンより高金利であることが多い

- 返済能力を重視した審査が行われる

- 事業計画の具体性と実現可能性が審査の重要なポイント

- 迅速な審査プロセスにより、資金調達が速やかに行える

- 小規模事業者や新規事業にも対応しやすい

- 適用される融資条件は金融機関によって異なる

- 金融機関によっては担保や保証人が不要な場合もある

- 審査基準や条件が不透明な場合があるため、詳細な情報収集が必要

- 融資を受ける際は返済計画を慎重に立てることが重要

- 複数の金融機関を比較検討し、最適な条件を選ぶことが推奨される