ファクタリングは、資金調達の手段として注目されていますが、「ファクタリング やばい」と感じる方もいるかもしれません。本記事では、ファクタリングの仕組みを図解でわかりやすく解説し、ファクタリング支払いとは何か、そして手数料やデメリットについても詳しくご紹介します。初めてファクタリングを検討する方でも安心して理解できる内容となっています。

- ファクタリングの基本的な仕組み

- ファクタリングの手数料とその相場

- ファクタリングのメリットとデメリット

- ファクタリング支払いの流れと注意点

中小消費者金融ランキング厳選6社!!

やばい!ピンチ。。何としても今日お金が必要だ!って時ありますよね。 以下の表は即日融資のチャンスがある会社をランキング形式にしてみました。

| 順位 | 会社名 | 特徴 |

| 殿堂入り |  セントラル セントラル |

|

| 1位 |  フクホー フクホー |

|

| 2位 |  キャレント キャレント |

|

| 3位 |  デイリーキャッシング デイリーキャッシング |

|

ファクタリングとは簡単に解説

ファクタリングの基本概念と仕組み

ファクタリングとは、企業が保有する売掛金をファクタリング会社に売却し、早期に資金を調達する金融手段です。この手法は、特に資金繰りが厳しい企業にとって、迅速な現金化が可能となるため、非常に有効です。一般的な企業間の取引においては、売掛金の入金までに通常30日から60日程度かかることが多く、その間に資金不足に陥るリスクがあります。ファクタリングを利用すれば、取引成立から数日内に売掛金の大部分を現金化することができるため、キャッシュフローの安定化が期待できます。

ファクタリングには大きく分けて「2者間ファクタリング」と「3者間ファクタリング」の2種類があります。2者間ファクタリングは、売掛金の保有企業とファクタリング会社の間で直接契約を行う形式です。この形式では、売掛先の取引先にファクタリングの利用が知られることはなく、取引先との信頼関係を維持できるというメリットがあります。しかし、ファクタリング会社にとってはリスクが高いため、手数料が8%から18%と高めに設定されることが一般的です。

一方、3者間ファクタリングは、売掛金の保有企業、取引先、ファクタリング会社の3者間で契約を結ぶ形式です。この形式では、取引先がファクタリング契約に関与するため、ファクタリング会社にとってのリスクが低減され、手数料も2%から9%と低く設定されます。ただし、取引先にファクタリングの利用が知られるため、場合によっては取引先との関係に影響を及ぼす可能性があります。

ファクタリングの手続きは、まず企業がファクタリング会社に売掛金の買取を依頼し、会社側の審査が行われます。審査が通過すると、売掛金の70%から90%程度が即日または数日内に企業の口座に振り込まれ、残額は取引先からの支払いが完了した後に支払われます。このようにして、ファクタリングは企業の即時資金調達を可能にし、資金繰りの改善や事業拡大のための原資確保に寄与するのです。

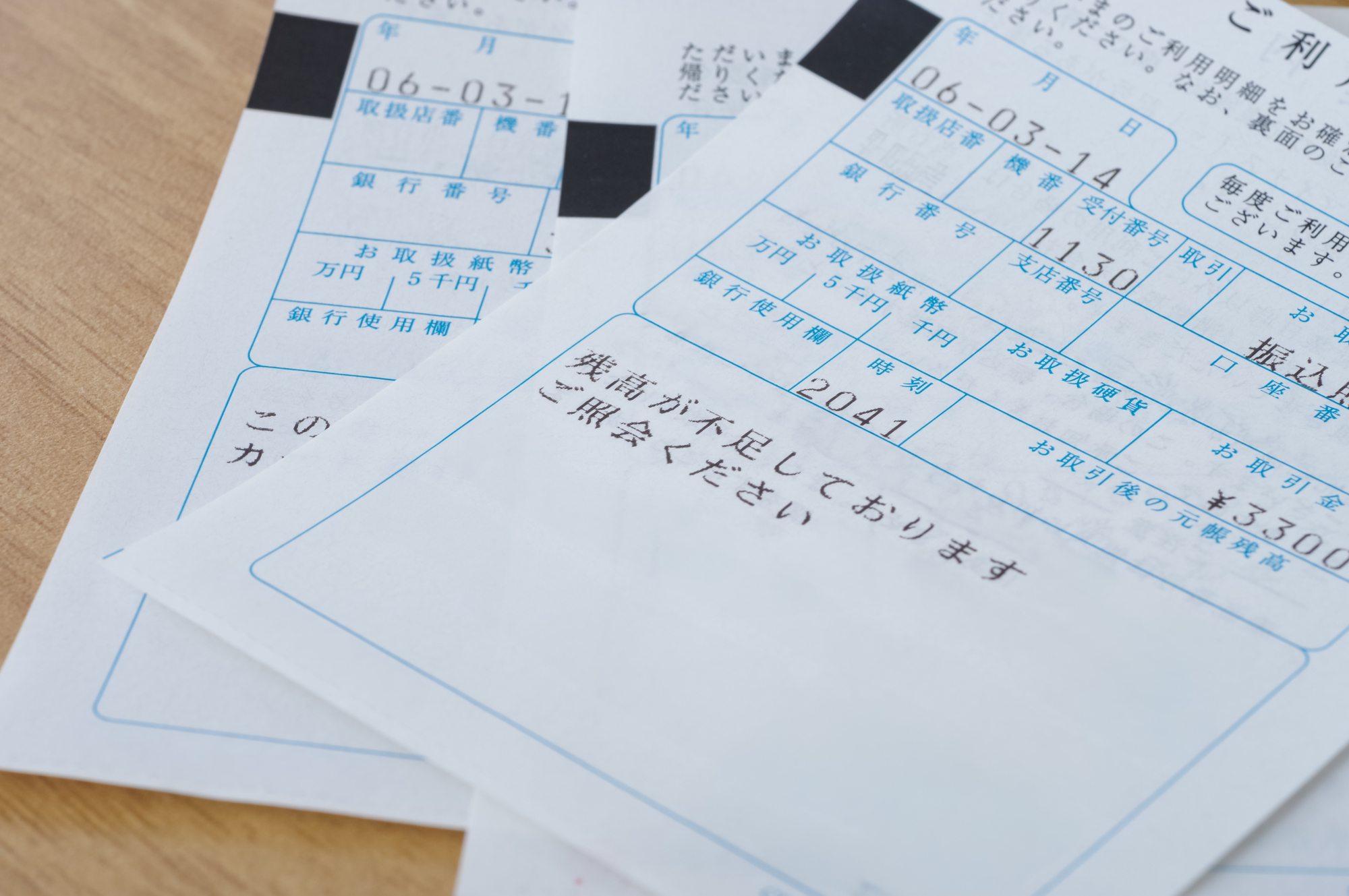

図解で見るファクタリングとは?

ファクタリングの仕組みを理解するためには、図解が非常に有効です。一般的なファクタリングのプロセスは以下の通りです。まず、企業が取引先に商品やサービスを提供し、その代金を売掛金として請求します。その後、企業はこの売掛金をファクタリング会社に売却し、手数料を差し引いた金額を受け取ります。最後に、取引先からの売掛金がファクタリング会社に直接支払われます。このプロセスを図で示すことで、ファクタリングの全体像がより明確になります。

ファクタリングの手数料の相場と仕組み

ファクタリングを利用する際の手数料は、取引形態や契約内容により異なります。一般的には、2者間ファクタリングでは手数料が8%から18%、3者間ファクタリングでは2%から9%程度が相場となっています。手数料はファクタリング会社が負うリスクに対する対価であり、取引先の信用度や売掛金の回収可能性によって変動します。したがって、手数料の妥当性を判断するためには、複数のファクタリング会社から見積もりを取り、比較することが重要です。

ファクタリングのメリットとデメリット

ファクタリングの最大のメリットは、資金繰りが困難な状況でも迅速に資金調達ができる点です。また、ファクタリングは借入ではないため、負債が増加せず、信用情報に影響を与えません。一方で、デメリットとしては手数料がかかること、特に2者間ファクタリングでは手数料が高めに設定されることが挙げられます。また、取引先にファクタリングを利用していることが知られると、信用を損なう可能性があるため、3者間ファクタリングの利用には慎重な判断が必要です。

ファクタリング支払いとは何か?

ファクタリング支払いとは、企業が売掛金をファクタリング会社に売却した後、その売掛金がファクタリング会社に支払われることを指します。2者間ファクタリングの場合、企業が取引先から回収した売掛金をファクタリング会社に支払います。一方、3者間ファクタリングでは、取引先が直接ファクタリング会社に売掛金を支払うため、企業の手を経ずに取引が完了します。これにより、ファクタリング会社にとってはリスクが低減し、手数料が低く設定される傾向があります。

ファクタリングとは簡単に利用時の注意点

ファクタリング会社の選び方

ファクタリング会社を選ぶ際には、複数の重要な要素を慎重に評価することが必要です。選び方を誤ると、資金調達がスムーズに進まないだけでなく、後々のトラブルの原因にもなりかねません。ここでは、具体的なポイントを挙げながら、ファクタリング会社選びの基準を詳しく解説します。

まず第一に、自分の希望条件を明確にし、それに合致するかどうかを確認することが重要です。例えば、売掛金を満額で買い取ってもらえるかどうかは、企業にとって非常に重要な要素です。一般的には、売掛金の70%から90%が即座に支払われ、残額は手数料を差し引かれた後に取引先からの入金が確認された段階で支払われます。満額に近い買取が可能な会社を選ぶことで、資金繰りの安定を図ることができます。

次に、個人事業主でも利用できるかどうかを確認しましょう。全てのファクタリング会社が個人事業主に対応しているわけではありません。特に、個人事業主の場合は信用力が低く見られがちなため、利用可能なファクタリング会社を見つけることが大切です。個人事業主向けのファクタリングは、一般的に手数料がやや高めに設定される傾向があり、具体的には10%から20%が目安となります。

また、契約方法に対応しているかどうかも見逃せないポイントです。例えば、迅速に資金調達を希望する場合は、2者間ファクタリングに対応している会社を選ぶ必要があります。逆に、手数料を抑えたい場合は、3者間ファクタリングが適しているでしょう。自社のニーズに合った契約方式を提供しているかどうかは、事前に確認しておくべきです。

手数料が相場に見合っているかも重要です。一般的な相場として、2者間ファクタリングの手数料は8%から18%、3者間ファクタリングでは2%から9%が適正範囲とされています。これ以上の手数料を要求される場合は、その理由をしっかりと確認し、不明確な点があれば契約を見直すべきです。

ホームページの内容も、ファクタリング会社の信頼性を判断する上で重要な情報源です。具体的には、代表者の名前や資本金、事業内容などが明確に記載されているか、記載の電話番号に実際に繋がるかを確認することが推奨されます。これらの基本情報が不明瞭な場合、その会社の信頼性には疑問を持つべきです。

さらに、担当者の対応が適切かどうかも見極める必要があります。担当者が親身になって説明を行い、契約内容について丁寧に説明してくれるかどうかは、信頼できるファクタリング会社を選ぶ上で非常に重要です。過去のクライアントからのフィードバックを調べたり、初回のコンタクトでの印象を重視することが求められます。

ファクタリングは違法か?安全性について

ファクタリングそのものは違法ではありません。ファクタリングは法律に基づいた正当な金融サービスであり、特に民法第555条(売買)、民法第466条(債権の譲渡性)、民法第467条(債権の譲渡の対抗要件)に準拠しています。ただし、給料ファクタリングなど違法な形態も存在し、これらは賃金業に該当するため、無登録で行うことは違法です。そのため、ファクタリングを利用する際は、違法な業者に騙されないよう、契約内容や手数料に注意し、疑わしい点があれば国の相談窓口に相談することが推奨されます。

ファクタリングがやばいと言われる理由

ファクタリングが「やばい」と言われるのは、悪徳業者の存在が大きな要因です。悪徳業者は法外な手数料を課し、資金繰りをさらに悪化させることがあります。また、契約内容が不明瞭である場合や、償還請求権がある契約を提示される場合もあります。これらの問題が積み重なると、ファクタリング自体に対する不信感が広がり、「やばい」と言われることにつながります。そのため、ファクタリングを利用する際には、しっかりとした調査と信頼できる業者選びが不可欠です。

ファクタリング契約のデメリットとは?

ファクタリング契約にはいくつかのデメリットがあります。まず、手数料が発生することが挙げられます。特に2者間ファクタリングでは、手数料が高めに設定されることが一般的です。また、売掛金の譲渡登記が必要になる場合があり、この手続きには費用がかかることもあります。さらに、売掛金が存在しない場合や、売掛金の額が希望する資金調達額に満たない場合は、ファクタリングを利用できません。これらのデメリットを理解した上で、ファクタリングを利用するかどうかを慎重に判断することが重要です。

法的トラブルを避けるためのポイント

ファクタリングを利用する際には、法的トラブルを避けるためのいくつかのポイントがあります。まず、契約書に記載されている内容をよく確認し、納得できない点があれば契約を進める前に確認しましょう。また、悪徳業者に騙されないためには、ファクタリング会社の信頼性を確認することが重要です。具体的には、会社のホームページや評判、担当者の対応をチェックし、不明点があれば専門家に相談することも一つの手です。さらに、契約書は2部作成し、双方で保管することもトラブル防止に役立ちます。

ファクタリングのメリットは何か?

ファクタリングには多くのメリットがあります。最大のメリットは、迅速に資金調達ができる点です。ファクタリングを利用すれば、売掛金の入金を待たずに現金を手に入れることができ、資金繰りが厳しい状況でも経営を安定させることが可能です。また、ファクタリングは負債ではないため、企業のバランスシートに影響を与えずに資金調達ができます。さらに、売掛先が倒産した場合でも、ファクタリング会社がリスクを負うため、企業側に返済義務が発生しないことも大きなメリットです。

よくある誤解と正しい理解

ファクタリングについては、多くの誤解が存在します。例えば、「ファクタリングは違法である」という誤解がありますが、前述の通り、ファクタリングは法律に基づいた正当な金融サービスです。また、「ファクタリングは借金と同じである」と考える方もいますが、これも誤解です。ファクタリングはあくまで売掛金の売買契約であり、借金とは異なります。そのため、ファクタリングを利用しても企業の信用情報に影響を与えることはありません。正しい理解を持つことで、ファクタリングの有効な活用が可能になります。

ファクタリングとは簡単にのまとめ

- ファクタリングは売掛金を現金化する手段

- 資金繰りの改善に役立つ

- 手数料は2者間と3者間で異なる

- 個人事業主も利用可能

- 償還請求権の有無を確認すべき

- 取引先に知られずに資金調達が可能

- ホームページの信頼性を確認する

- 担当者の対応も選定のポイント

- 契約書の内容を慎重に確認する

- 違法業者に注意する

- 売掛金の満額買取は会社次第

- 最短即日で資金調達が可能