ソレイユは、企業向けにファクタリングと融資サービスを提供しており、迅速な対応と柔軟な審査で資金調達をサポートする企業です。

この記事では、株式会社ソレイユのファクタリングや融資サービスの評判、口コミ、そしてサービスを利用する際の必要書類について詳しく解説します。ソレイユのサービスを検討中の方は、ぜひ参考にしてください。

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

ソレイユのサービス概要と強み

ソレイユのファクタリングとは

ソレイユのファクタリングサービスは、スピーディな対応と柔軟な審査基準が特徴であり、急な資金調達が必要な場合でも迅速に対応します。

さらに、ソレイユの融資サービスは、中小企業や個人事業主に特化しており、融資金額や返済条件を柔軟に設定できるため、多様なニーズに対応できます。

ソレイユが提供するこれらのサービスは、企業の経営を支える重要な資金調達手段として、多くの企業から支持されています。

| 会社名 | 株式会社ソレイユ |

|---|---|

| 代表者名 | 梅木 英孝 |

| 所在地 | 東京都豊島区東池袋3-11-9 三島ビル2階 |

| 電話番号 | 03-5962-0881 |

| 公式サイト | https://soreiyu.co.jp/ |

| 地図 |

ソレイユの必要書類とは

ソレイユのファクタリングや融資サービスを利用する際には、いくつかの必要書類を準備することが求められます。これらの書類は、審査のスムーズな進行と正確な資金提供のために必要です。一般的に必要とされる書類は以下の通りです。

- 身分証明書: 代表者の運転免許証やパスポートなどの公的な身分証明書が求められます。これは、申込者の本人確認のために必須となります。

- 法人登記簿謄本: 法人で申し込む場合、登記簿謄本が必要です。この書類は、会社の基本情報や代表者の確認のために使用されます。

- 決算書: 直近の決算書は、企業の財務状況を確認するために必要です。ファクタリングや融資の審査において、企業の健全性を判断する重要な資料となります。

- 売掛債権に関する書類: ファクタリングを利用する場合、売掛債権に関する契約書や請求書のコピーが求められます。これにより、売掛先の信用力や売掛債権の有効性を確認します。

- 取引先情報: 売掛債権の相手先企業の情報も必要です。これには、取引先の基本情報や取引の履歴が含まれます。

- その他の書類: 追加で必要となる書類は、個別の案件や審査内容に応じて異なる場合があります。例えば、融資の場合は事業計画書や資金使途の詳細が求められることがあります。

これらの書類は、正確な審査と円滑なサービス提供のために重要です。

事前に必要書類を準備し、スムーズな手続きを進めるために、ソレイユの担当者に確認を取ることをお勧めします。

ソレイユの融資サービスの特徴

ソレイユの融資サービスは、中小企業や個人事業主を主な対象としています。

一般的な銀行融資と異なり、柔軟な審査基準と迅速な資金提供が特徴です。

融資金額は数十万円から数千万円まで幅広く対応しており、企業の資金ニーズに応じた最適なプランを提供します。

さらに、返済期間や金利も個別に設定できるため、企業のキャッシュフローに合わせた返済計画を立てることが可能です。

ソレイユの融資サービスは、短期間での資金調達を必要とする企業や、銀行融資が難しい企業にとって、非常に有効な選択肢となります。

ソレイユの評判と口コミのまとめ

ソレイユに関する口コミは少なく、参考情報程度にはなりますが、ファクタリングおよび融資サービスに関する評判は概ね高評価を得ています。

特に評価されているポイントは、下記が挙げられます。

- 迅速な対応と柔軟なサービス提供

- アフターフォロー

まず、迅速な対応と柔軟なサービス提供について、例えば、急な資金ニーズにも即対応できる点や、審査基準が柔軟であるため、多くの企業が利用しやすいとされています。

ただし、一部の口コミでは、手数料が高いとの指摘もあります。そのため、利用前に手数料や諸条件をよく確認することが重要です。

また、アフターフォローに関しても、顧客からの問い合わせに丁寧に対応する姿勢が評価されています。これにより、初めての利用でも安心してサービスを利用することができます。

ソレイユが選ばれる理由とその背景

ソレイユが多くの企業に選ばれる理由は、その迅速な対応力と柔軟なサービス提供にあります。

特に、中小企業や個人事業主にとって、急な資金調達が必要な場合に、ソレイユのファクタリングや融資サービスは非常に有用です。

銀行融資とは異なり、審査が比較的簡単であり、売掛債権を活用することで、企業の信用力が低くても利用できる点が魅力です。

さらに、ソレイユの営業担当者は、顧客のニーズをしっかりと把握し、最適な資金調達方法を提案することに定評があります。このような顧客中心の姿勢が、ソレイユが選ばれる背景にあります。

ファクタリングと融資の違いを解説

ファクタリングと融資は、いずれも企業の資金調達方法ですが、その仕組みと利用目的は異なります。

ファクタリングは、売掛債権を現金化することで、企業が即時に資金を得ることができるサービスです。これは、特にキャッシュフローが逼迫している企業にとって有効です。

一方、融資は、企業が金融機関や専門会社から借り入れを行い、一定期間内に返済する資金調達方法です。

融資は、事業拡大や設備投資など、中長期的な資金ニーズに対応するために利用されます。ソレイユは、これら両方のサービスを提供しており、企業の状況に応じて最適な資金調達手段を提案します。

ソレイユの評判・口コミと利用者の声

株式会社ソレイユは、ファクタリングや融資サービスを提供する企業として、利用者からの評判が高いです。

特に、初めて利用する企業にとっては、そのサポート体制が心強いとされています。

また、迅速な審査と資金提供が高く評価されており、急な資金調達が必要な場面での頼れるパートナーとして認知されています。

ここでは、実際にソレイユを利用した企業の声や、他社との比較を通じて、ソレイユの強みを詳しく解説します。

ソレイユのファクタリング評判

ソレイユのファクタリングサービスに関する評判は、主にその迅速さと柔軟性が評価されています。

多くの企業が、売掛債権を早期に現金化できたことで、キャッシュフローの改善に成功しています。

また、審査基準が柔軟であり、企業の信用力が低くても利用できる点が支持されています。ただし、手数料がやや高めであるとの意見もあるため、利用する際にはコスト面での検討が必要です。

これらの評判を踏まえて、ソレイユのファクタリングサービスは、迅速な資金調達が必要な企業にとって非常に有効な手段といえるでしょう。

ソレイユを利用した企業の成功事例

実際にソレイユを利用した企業の成功事例として、キャッシュフローの改善や事業拡大を実現したケースが多数報告されています。

例えば、ある中小企業は、急な大口取引に対応するためにソレイユのファクタリングサービスを利用し、必要な資金を即座に調達することができました。

その結果、ビジネスチャンスを逃さず、業績を大幅に伸ばすことに成功しました。

また、別の企業では、ソレイユの融資を受けて新しい設備を導入し、事業効率を向上させることができました。

このように、ソレイユのサービスは、企業の成長を支える有力な手段として活用されています。

他社と比較したソレイユの評判

ソレイユの評判を他社と比較すると、特に迅速な対応力と柔軟なサービスが際立っています。

多くの企業が、銀行や他のファクタリング業者と比較した際、ソレイユの審査スピードや資金提供の迅速さを高く評価しています。

銀行融資では、審査に時間がかかることが多いため、急な資金ニーズには対応が難しいことがしばしばあります。

一方で、ソレイユは売掛債権をもとにしたファクタリングサービスを提供しているため、審査がスムーズに進み、企業は迅速に資金を確保することができます。また、ソレイユの融資サービスも、他社と比較して柔軟な条件設定が可能であり、返済計画を企業の状況に合わせてカスタマイズできる点が支持されています。

ただし、手数料や金利の面では他社と比較して若干高めになることがあるため、利用前にしっかりと条件を確認することが重要です。

ソレイユの利用に向けた注意点

ソレイユのファクタリングや融資サービスを利用する際には、いくつかの注意点を押さえておくことが重要です。

- 手数料

- 金利

- 契約内容

まず、ファクタリングを利用する場合、手数料が発生するため、実際に受け取る金額が売掛債権の額面よりも少なくなることに注意が必要です。

手数料の割合は契約内容や売掛先の信用力によって異なるため、事前に詳細を確認しておくことが推奨されます。

また、融資サービスを利用する場合、金利が銀行融資に比べて高めに設定されていることがあります。

そのため、返済計画を立てる際には、金利負担を考慮したうえで無理のない計画を策定することが重要です。

さらに、ソレイユのサービスを利用する際は、契約内容をよく理解し、疑問点があれば事前に問い合わせることが望ましいです。

ソレイユのサポート体制とアフターフォロー

ソレイユのサポート体制とアフターフォローは、利用者から高い評価を得ています。

初めてファクタリングや融資サービスを利用する企業に対しても、専任の担当者が丁寧にサポートしてくれるため、安心して手続きを進めることができます。

例えば、審査の過程や必要書類の準備についての詳細なアドバイスを提供し、スムーズなサービス利用を支援します。

また、資金提供後も、返済に関する相談やアフターフォローを行っており、企業が安定した経営を続けられるようサポートを続けます。

さらに、顧客からの問い合わせには迅速かつ親切に対応しており、問題が発生した場合にも迅速な対応が期待できます。

このようなサポート体制が、ソレイユを利用する多くの企業からの信頼を得ている要因の一つとなっています。

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

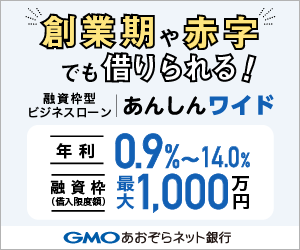

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

まとめ

ソレイユは、企業向けにファクタリングと融資サービスを提供し、迅速な対応と柔軟な審査で多くの企業から支持を得ています。

ファクタリングサービスは、売掛債権を早期に現金化することで企業のキャッシュフローを改善し、融資サービスは中小企業や個人事業主の資金ニーズに応じた柔軟なプランを提供します。

利用に際しては、必要書類の準備や手数料・金利の確認が重要です。また、サポート体制とアフターフォローが充実しており、安心して利用できる点が評価されています。

これらの特徴から、ソレイユは企業の資金調達において有力な選択肢となっています。