ファンドワンのビジネスローンは、30万円から最大500万円まで原則無保証で融資可能です。

本記事では、ファンドワン株式会社がヤミ金でないことや、審査に落ちた理由、審査連絡が来ない場合の対処法について詳しく解説します。また、ファンドワンとCICの関係や実際の口コミも取り上げ、利用前に知っておくべき情報を網羅しています。

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

ファンドワンの特徴と口コミ

ファンドワンの特徴

ファンドワンは、中小企業や個人事業主向けに特化したビジネスローンサービスを提供している金融機関です。以下がファンドワンの主な特徴です。

- 無担保での融資: 最大500万円まで無担保で融資を受けることが可能です。担保や保証人を必要としないため、迅速な資金調達が可能です。

- 迅速な審査: ファンドワンは、審査スピードが速いことが特徴で、急な資金ニーズにも対応できます。審査結果が迅速に通知されるため、早急に資金を必要とする事業者にとって有利です。

- 柔軟な返済プラン: 返済期間や返済額は事業者のニーズに合わせて柔軟に設定できるため、無理のない返済計画を立てることができます。

- 事業規模に応じた対応: 中小企業や個人事業主を主な対象とし、事業規模や収益状況に応じた融資が受けられる点も特徴です。これにより、ビジネスの成長をサポートします。

- CICと連携した信用情報管理: ファンドワンはCICに加盟しており、申請者の信用情報を基に審査を行います。これにより、信頼性の高い融資判断が可能です。

これらの特徴により、ファンドワンは中小企業や個人事業主にとって頼れる資金調達手段となっています。

| 会社名 | ファンドワン株式会社 |

|---|---|

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル6階 |

| 電話番号 | 03-5395-8888 |

| 公式サイト | https://fund-1.jp/ |

| 地図 |

ファンドワンに関する口コミ

ファンドワンに関する口コミは少なく、参考情報程度にはなりますが、ファクタリングサービスに関する口コミは、おおむね高評価を得ています。

丁寧で分かりやすく電話対応してくれました。初めてビジネスローンを利用したいと思ってるのでこちらの会社を検討中です。

https://www.google.com/maps/

ファンドワンを利用する前には、口コミをしっかりと確認し、自分のニーズに合ったサービスかどうかを検討することが重要です。

ファンドワンの必要書類とは

ファンドワンのビジネスローンを利用する際には、以下の必要書類を準備する必要があります。

- 本人確認書類: 運転免許証、パスポート、マイナンバーカードなどの有効な本人確認書類。

- 収入証明書類: 確定申告書、税務署の収受印がある納税証明書、給与明細など。個人事業主の場合は、確定申告書が特に重要です。

- 事業計画書: 新規事業や資金の使途を説明するための事業計画書が求められる場合があります。

- 銀行口座の通帳: 過去数ヶ月分の銀行口座の通帳コピーや取引明細書。

- その他: 必要に応じて、追加書類が求められることがあります。例えば、事業の登記簿謄本や、契約書のコピーなどが該当します。

これらの書類を正確に提出することで、スムーズな審査が期待できます。事前に書類を準備し、不備がないように確認してから申請を行うことが大切です。

ファンドワン株式会社はヤミ金か?

ファンドワン株式会社に関する不安の一つとして、「ヤミ金ではないか」という疑問があります。

まず結論から言うと、ファンドワン株式会社は正規の金融業者であり、ヤミ金ではありません。

ファンドワン株式会社は、金融庁に登録された貸金業者であり、適切な審査と法律に基づいた融資を行っています。そのため、ヤミ金のような違法な利息や取り立てが行われることはありません。

しかし、利用者がヤミ金と勘違いする要因として、審査が厳しいことや、高い金利設定がある場合が挙げられます。

このような点において、ファンドワンのサービスを理解せずに利用すると、不安を感じるかもしれません。

したがって、ファンドワンを利用する際には、事前に契約内容をしっかりと確認し、必要であれば専門家に相談することをお勧めします。

ファンドワンの審査に落ちた理由とは

ファンドワンの審査に落ちた場合、その理由をしっかりと理解することが重要です。

一般的に、審査落ちの理由としては、過去の信用情報に問題がある場合や、申請内容に不備がある場合が考えられます。

例えば、過去に他社からの借入れが多い、あるいは返済遅延があるといった場合、ファンドワンの審査に通過しにくくなります。

また、収入証明や身分証明書の提出が不十分である場合も、審査落ちの原因となります。

これらの書類は、審査において重要な役割を果たすため、提出する際には注意が必要です。

さらに、ファンドワンが提供する融資の金額と、申請者の収入や事業規模とのバランスが取れていない場合も、審査が通らない原因となります。

審査に落ちた際は、これらの要素を見直し、再申請を検討することが推奨されます。

ファンドワンとCICの関係について

ファンドワンとCIC(信用情報機関)の関係については、非常に重要なポイントです。

CICは、日本における主要な信用情報機関の一つであり、ファンドワンもCICに加盟しています。

これにより、ファンドワンは審査の際に、申請者の信用情報をCICから取得し、過去の借入れ状況や返済履歴を確認します。

このため、CICにネガティブな情報が登録されている場合、ファンドワンの審査に通過するのは難しくなります。

例えば、過去にクレジットカードやローンの返済が遅延した履歴があると、その情報がCICに記録され、ファンドワンがその情報を基に審査を行います。

したがって、CICに登録されている信用情報を事前に確認し、必要であれば情報の修正や改善を行うことが重要です。

さらに、CICに過去の金融事故情報が登録されている場合、審査に影響を及ぼす可能性が高いです。

このような状況では、他の金融機関での借り入れや、デポジット型のカードを利用して信用情報を改善する方法も検討する価値があります。

ファンドワンビジネスローンの詳細

ファンドワンビジネスローンは、特に中小企業や個人事業主を対象としたローン商品です。

ビジネスローンは、事業資金としての利用が主な目的であり、運転資金や設備投資などに活用できます。ファンドワンのビジネスローンは、迅速な審査と融資が特徴で、多くの企業が急な資金調達に利用しています。

また、ファンドワンビジネスローンの金利は他のローン商品と比較しても競争力があります。

金利は融資額や審査結果によって異なりますが、一般的には年率6%~15%程度です。融資額は最大で1億円まで対応可能であり、事業の規模に応じて柔軟に対応してくれます。

さらに、ファンドワンのビジネスローンは、担保や保証人が不要である点も魅力の一つです。

これにより、迅速に資金調達が可能となり、ビジネスチャンスを逃さないことができます。ただし、審査基準が厳しいため、事前に必要書類をしっかりと準備し、申請内容に不備がないよう注意することが重要です。

ファンドワンの利用方法と注意点

ファンドワンの営業時間と対応

ファンドワンの営業時間について知っておくことは、利用者にとって非常に重要です。

ファンドワンは平日9時から18時まで営業しており、土日祝日は休業となっています。

そのため、急な融資が必要な場合や、相談が必要な際には、この営業時間内に連絡を取る必要があります。

また、ファンドワンの対応については、迅速かつ丁寧であると多くの口コミで評価されています。

しかし、営業時間外に緊急の対応が必要な場合には、対応が遅れる可能性があるため、その点は注意が必要です。特に、事業資金が急に必要になる場合や、トラブルが発生した際には、事前に営業時間を確認し、計画的に連絡を取ることをお勧めします。

さらに、ファンドワンのカスタマーサポートは電話だけでなく、メールやウェブサイトを通じても対応しているため、利用者は自分に合った方法で問い合わせができる点もメリットです。

ただし、メールやウェブサイトでの対応は、即時性に欠ける場合があるため、急ぎの場合は電話での連絡が推奨されます。

ファンドワンの審査連絡が来ない場合

ファンドワンの審査連絡が来ない場合、まずは冷静に状況を確認することが重要です。

審査結果が通知されるまでに時間がかかる場合がありますが、通常、数日以内には結果が通知されるはずです。

しかし、審査結果の連絡が予想よりも遅れる場合、いくつかの対処法を考える必要があります。

まず、ファンドワンに直接連絡を取ることをお勧めします。電話やメールで問い合わせを行い、審査状況を確認しましょう。特に、書類の提出に不備があった場合や、追加情報が必要な場合には、その連絡が遅れることがあります。このため、ファンドワンからの連絡が来ない場合には、自らアクションを起こすことが大切です。

また、審査連絡が来ない理由として、審査が通常よりも長引いている可能性も考えられます。

例えば、申請者の信用情報に問題がある場合や、提出された書類が審査基準を満たしていない場合、追加の確認作業が行われることがあります。

このような場合には、審査に時間がかかることを理解し、焦らずに対応することが必要です。

最後に、万が一、長期間にわたって連絡がない場合や、対応が悪いと感じた場合には、他の金融機関を検討することも一つの選択肢です。ファンドワン以外にも多くのビジネスローンがありますので、他の選択肢を考えることで、資金調達の機会を逃さないようにしましょう。

ファンドワンで個人事業主が利用できるローン

ファンドワンは、個人事業主を対象としたローン商品も提供しており、特に事業を運営している方にとっては有力な資金調達手段となります。

個人事業主の場合、通常のビジネスローンと異なり、個人の信用情報や事業の収益状況が審査に大きく影響します。そのため、ファンドワンのローンを利用する際には、しっかりと事業計画書を準備し、自身の信用情報も確認しておくことが重要です。

ファンドワンの個人事業主向けローンは、迅速な審査と柔軟な対応が特徴です。

特に、運転資金や急な設備投資が必要な際には、このローンが有効です。ローンの金利は、事業規模や収益状況によって異なりますが、比較的低めに設定されており、返済負担を軽減できる点が魅力です。

さらに、個人事業主の場合、法人と異なり、担保や保証人を求められることが少なく、迅速に資金を調達することが可能です。

ただし、審査基準は決して甘くはないため、自己資本や事業の健全性をアピールできるように準備を進めることが成功の鍵となります。事業の成長に合わせた適切な資金調達を行うために、ファンドワンのローン商品を賢く活用しましょう。

ファンドワンの審査で注意すべきポイント

ファンドワンの審査を通過するためには、いくつかの重要なポイントを押さえておく必要があります。

- 申請書類の不備を避ける

- 信用情報の確認

- 信頼性を示す

- 適切な返済計画を立てる

まず、最も基本的なことは、申請書類の不備を避けることです。提出する書類には、収入証明書や事業計画書などが含まれますが、これらの書類が正確かつ完全であることが、審査通過の第一歩です。

次に、信用情報の確認も重要です。ファンドワンはCICといった信用情報機関を利用して、申請者の信用履歴をチェックします。過去にクレジットカードやローンの返済に遅れがあった場合、審査に影響を及ぼす可能性があります。したがって、事前に自身の信用情報を確認し、必要であれば修正や改善を行うことをお勧めします。

さらに、審査時には、申請者の事業の健全性や将来の収益見込みも評価されます。このため、事業計画書を作成する際には、現実的かつ説得力のあるデータを用いて、ファンドワンに対して信頼性を示すことが大切です。また、ファンドワンの審査基準に合った適切な融資額を申請することも、審査通過のポイントとなります。

最後に、審査を通過した後も、適切な返済計画を立てることが求められます。これにより、ファンドワンとの信頼関係を維持し、将来的な追加融資の可能性も広がるでしょう。

ファンドワンを利用する際の注意点

ファンドワンを利用する際には、いくつかの注意点を把握しておくことが重要です。

まず、融資を受ける際の金利については、事前にしっかりと確認する必要があります。ファンドワンの金利は、一般的なビジネスローンに比べて競争力がありますが、申請者の信用状況や融資額によって異なるため、契約前に詳細を確認しましょう。

また、ファンドワンの融資は審査が厳しいため、申請内容に不備があると審査が通らない可能性があります。そのため、必要書類の提出や申請内容の正確さには細心の注意を払うことが必要です。

特に、過去の信用情報に問題がある場合には、事前にその点を解消しておくことが望ましいです。

さらに、融資を受けた後の返済計画についても、慎重に考えるべきです。

返済が滞ると、追加の利息やペナルティが発生する可能性があるため、無理のない返済計画を立てることが重要です。ファンドワンを賢く利用するためには、これらの注意点を押さえた上で、計画的に資金を活用することが求められます。

ファンドワン利用者の体験談

ファンドワンを実際に利用した人々の体験談は、これから利用を考えている方にとって非常に参考になります。

多くの利用者が、ファンドワンの迅速な審査と融資のスピードを高く評価しています。特に、急な資金調達が必要な際にファンドワンを利用した人々からは、スムーズに資金が手元に届いたとの声が多く寄せられています。

一方で、審査が厳しかったという意見も少なくありません。

特に、個人事業主や信用情報に不安がある方にとっては、審査を通過するのが難しいと感じたという体験談が見られます。また、審査結果の通知が遅れたことで不安を感じたという意見もあります。このような体験談を参考に、ファンドワンを利用する際には、事前にしっかりと準備を整え、迅速かつ正確な申請を行うことが重要です。

さらに、返済に関しても、計画的に行うことが成功の鍵であると多くの利用者が強調しています。

特に、返済計画を立てずに融資を受けた結果、返済に苦労したという体験談もあるため、利用前にしっかりと返済計画を立てることが大切です。このような体験談を通じて、ファンドワンを上手に活用するためのポイントを押さえておきましょう。

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

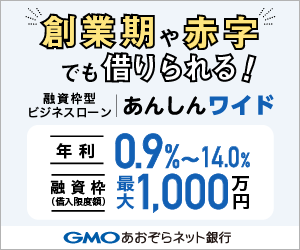

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

まとめ

ファンドワンは、中小企業や個人事業主向けに特化したビジネスローンサービスを提供しており、最大500万円まで無担保での融資が可能です。

迅速な審査と柔軟な返済プランが特徴であり、急な資金調達が必要な際にも有利です。

しかし、審査基準は厳しく、信用情報の確認や必要書類の準備が重要です。

ファンドワンを利用する際は、事前に口コミや体験談を確認し、自分のニーズに合ったサービスかどうかを慎重に検討することが成功の鍵となります。