ビジネスの世界では、資金調達が重要な要素となります。特に、スモールビジネスやスタートアップ企業にとっては、適切なタイミングでの資金供給がビジネスの成長や存続に直結します。ここで注目されるのが「ビジネスローン」です。しかし、ビジネスローンを取得する過程で、審査がハードルとなることも少なくありません。そこで、多くのビジネスオーナーが一抹の不安を抱えながらも、「ビジネスローン 審査甘い」というキーワードで情報を探し始めます。審査が甘いとされるビジネスローンは実際に存在するのでしょうか?そして、その背後にはどのようなビジネスチャンスとリスクが潜んでいるのでしょうか?この記事では、ビジネスローンの審査が甘いとされる理由と、即日融資の可能性について探ります。

- 審査が甘いビジネスローンの特徴:審査基準が緩いローンサービスの特徴やメリットについて(ページ 1)

- 審査基準:審査が甘いビジネスローンの一般的な審査基準や条件について(ページ 1)

- 審査が甘いローンのデメリット:審査基準が緩いローンにはどのようなデメリットがあるか(ページ 1)

- 審査が甘いローンの利用方法:審査が甘いローンを上手に利用するための方法やポイントについて(ページ 1)

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

ビジネスローン審査甘いと言われている秘密

ビジネスローンの審査が甘いとされる業者が存在する背後には、多くの事業者が資金調達に苦労している現実があります。このセクションでは、審査が甘いビジネスローンの特徴や、そのメリット・デメリット、そして選び方について詳しく解説します。

必ず借りれるビジネスローンの特徴

「必ず借りれるビジネスローン」は、事業者がほぼ確実に資金を調達できるローンサービスを指します。このローンは、特に信用情報が不足している事業者や新規事業者にとって、資金調達の手段として重要な役割を果たします。以下に、このビジネスローンの特徴を詳細に解説します。

1. 審査基準の緩さ

「必ず借りれるビジネスローン」は、その名前が示す通り、審査基準が他のローン製品と比較して非常に緩やかです。これは、新規事業者や信用情報が不足している事業者でもアクセスしやすくするためです。一般的なビジネスローンでは、事業の安定性や収益性、信用情報などが重要な審査ポイントとなりますが、このタイプのローンではこれらの要件が緩和されています。

2. 高い金利

一方で、このタイプのローンは、そのアクセスしやすさと引き換えに、比較的高い金利が設定されています。例えば、月利3%、年利36%といったケースも珍しくありません。これは、貸し手側がリスクを補償するためのもので、借り手はこの高い金利を理解し、返済計画をしっかりと立てる必要があります。

3. 迅速な融資

「必ず借りれるビジネスローン」は、通常、迅速な融資が可能です。審査基準が緩やかであるため、審査自体もスピーディに行われ、事業者が急を要する資金を迅速に調達することができます。これは、急な出費やチャンスを逃したくない事業者にとって、大きなメリットとなります。

4. 利用の自由度

また、このローンは利用の自由度が高いものが多く、資金の使途が限定されることが少ないです。これにより、事業者は資金を最も必要な部分に投入することができ、効果的な資金運用を行うことが可能です。

5. 短期間の借入れに向いている

高い金利が設定されていることから、このタイプのローンは基本的に短期間の借入れに向いています。長期間の借入れを行うと、返済の負担が大きくなる可能性があるため、短期間での返済計画をしっかりと立てることが重要です。

ブラックでも借りれる審査激甘の事業者ローンの記事はこちら

ビジネスローン|ブラックokのメリット

ビジネスローンで「ブラックok」とされている業者も存在します。これは、過去の借入れ履歴や延滞情報がある事業者でも、ローンを利用できるというメリットがあります。このようなローンは、資金調達の選択肢が限られている事業者にとって、非常に有益な選択肢となり得ます。ただし、前述の通り、金利が高く設定されていることが一般的です。そのため、利用する際には、返済計画をしっかりと立て、資金の使途を明確にすることが求められます。

事業者ローン審査激甘の実態

「事業者ローン審査激甘」は、事業者が資金調達の道を開くキーワードとなっています。この表現は、審査基準が極めて緩やかであることを示し、多くの事業者にとって、資金繰りの窮地を救う一筋の光となっています。特に、新規事業者や過去の失敗がある事業者にとって、このタイプのローンは新しいチャンスを意味します。しかしながら、この「激甘ローン」には、通常、資金調達の上限が厳しく制約されています。具体的には、最大で100万円の融資が一般的であり、大規模な事業拡大や大きな投資には対応が難しいのが実情です。

さらに、事業者ローンの審査が緩やかである理由として、高い金利が挙げられます。これは、貸付側がリスクを取ることで、事業者に資金提供の機会を与えているとも解釈できます。従って、ローンを利用する事業者は、その高い金利を考慮に入れ、返済計画を慎重に立てる必要があります。特に、返済の遅れが見込まれる場合、迅速な対応と計画の見直しを行うことが肝要です。

このようなローンの背後には、事業者と貸付側双方にリスクが存在します。事業者は高金利の負担と返済計画の厳格さを理解し、貸付側は事業者のビジネスモデルと返済能力を正確に評価することが求められます。これらを踏まえ、事業者ローンを上手く活用し、ビジネスの発展に繋げる戦略を練ることが重要となります。

ビジネスローン 審査落ちの原因と対策

ビジネスローンの審査に落ちる原因は多岐にわたります。それは、事業の収益性が不透明である、返済能力が不足している、提出書類に不備がある、など多岐にわたります。審査に落ちた場合、まずはその原因を把握し、次にどのような対策を講じるべきかを考えることが重要です。例えば、事業計画書をより具体的に作成し直す、他の資金調達方法を探す、などのアプローチが考えられます。

ビジネスローン|独自審査のメリット

ビジネスローンの独自審査は、金融機関が独自の基準で事業者の信用を評価するプロセスです。この独自審査は、事業者の過去の実績やビジネスモデル、将来のビジョンに焦点を当て、一般的な審査では難しいとされる事業者でも資金調達のチャンスを提供しています。例えば、スタートアップ企業であっても、革新的なビジネスモデルや将来の市場拡大が見込まれる場合、独自審査によって高い評価を受ける可能性があります。

この独自審査のメリットは、事業者の多様なニーズに応えることができる点にあります。特に、従来の審査基準では評価が難しい新しいビジネスモデルや、伝統的な基準では計り知れないポテンシャルを持つ事業者にとって、新しい資金調達の道を開くことができます。一方で、金融機関は、その事業者のビジネスに対する深い理解と、リスク管理の観点から独自の評価軸を持つことが求められます。

また、独自審査を採用している金融機関では、金利や融資条件が異なることが一般的です。例えば、一部の金融機関では、年利5%から10%の範囲で金利が設定されている場合もあります。これは、独自審査によって高リスクと評価された事業者に対しては高めの金利が適用されることを意味します。したがって、事業者は、融資条件や金利、そしてその後の返済計画を慎重に検討し、自社のビジネスフローに最も適した金融機関を選定することが重要となります。

ビジネスローン 即日融資 ハリスのサービス内容

「ハリス」とは、ビジネスローンの一つであり、その特徴として「即日融資」が挙げられます。ハリスでは、申込から審査、融資までのプロセスがスピーディなものとなっており、急な資金ニーズにも対応可能です。ただし、その反面、金利がやや高めに設定されていることもあります。例えば、年間実質利率が15%~18%となっている場合もあり、利用する際には十分な注意が必要です。また、ハリスでは、融資の上限額や返済期間もそれぞれの事業者のニーズに合わせて柔軟に設定することが可能です。これにより、事業者は自社に最適な融資プランを組むことができます。

paypay銀行 ビジネスローン 審査落ちの事例と対策

paypay銀行もビジネスローンを提供していますが、審査には通らないケースも存在します。審査落ちの主な理由としては、提出書類の不備や、事業の収益性が見込めない場合などが挙げられます。審査に落ちた事業者は、まずは落ちた理由を把握し、次にその改善策を考えることが重要です。例えば、事業計画を再構築する、他の金融機関を利用する、などの方法が考えられます。また、paypay銀行では、一定の条件を満たす事業者に対しては、比較的低金利での融資も提供していますので、その条件をチェックし、次回の審査時に活かすことも一つの方法です。

ビジネスローン 審査甘い業者の選び方

審査が甘いビジネスローン業者を選ぶ際には、いくつかのポイントを把握しておくことが重要です。このセクションでは、審査が甘いとされる業者の選び方や、その利用上の注意点について詳しく解説します。

ビジネスローン|法人向けの選び方

法人向けビジネスローンの選び方は、事業の持続性と成長を左右する重要な要素となります。ここでは、法人がビジネスローンを選定する際のポイントと、その戦略的な活用法について詳しく解説します。

まず、法人向けビジネスローンを選ぶ際の基本的なポイントとして、金利、融資上限額、返済期間を確認することが基本となります。これらの条件は、事業のキャッシュフローに直結するため、慎重な検討が必要です。例えば、年利5%で最大融資額が1,000万円、返済期間が10年といった具体的な条件をもとに、月々の返済額やトータルで支払う利息を計算し、その負担が事業の利益を上回らないかを詳細に検証します。

次に、法人の規模や業種に応じて、最適なビジネスローンを選定することも極めて重要です。スタートアップ企業は、初期投資を重視したローンを、一方で、既存の中小企業は、事業拡大や設備投資を目的としたローンを選ぶと良いでしょう。また、業種特有のニーズに応える特化型のローンも存在しますので、その存在もチェックしておくと良いでしょう。

さらに、法人がビジネスローンを利用する際には、返済能力を示す明確な事業計画の準備が不可欠です。事業計画には、事業の目的、目標、戦略、予算などを具体的に記載し、ローンをどのように活用し、どのように返済していくのかを明示することで、金融機関からの信頼を得ることができます。

審査基準について

ビジネスローンの審査基準は、その業者によって異なります。一般的には、事業の収益性や安定性、返済能力などが審査のポイントとなります。また、提出する書類や、その他の条件も業者ごとに異なるため、事前にしっかりと確認しておくことが重要です。審査基準を満たすためには、事業計画をしっかりと作成し、将来の収益予測をリアルに描くことが求められます。

利用目的と計画

ビジネスローンを利用する目的と計画を明確にすることは、ローンを無駄なく活用する上で非常に重要です。ローンを利用する目的が明確でないと、資金の使途があいまいになり、結果的に事業の成長につながらない可能性があります。例えば、新しい設備投資を行う、新しい事業を立ち上げる、などの具体的な目的を持ってローンを利用することが重要です。

ビジネスローンの返済計画の立て方

ビジネスローンを効果的に活用するためには、返済計画の精緻な策定が不可欠です。計画が未熟な状態でローンを利用すると、将来的に返済に窮するリスクが高まります。返済計画を構築する際には、ローンの金利、返済期間、返済額を厳密に把握し、それらが事業のキャッシュフローにどのように影響を与えるかを詳細に分析することが必要です。また、事業の収益予測や将来の市場動向も考慮に入れ、返済計画を柔軟にアジャストする戦略も重要となります。

ビジネスローンの利用実績を上げる方法

ビジネスローンの利用実績を上げることは、将来

のローン利用においてもポジティブな影響をもたらします。利用実績を上げる方法としては、まずローンを計画的に利用し、返済をきちんと行うことが基本です。また、ローンを利用して得た資金を事業拡大や投資に有効に使い、その結果をしっかりと報告書などにまとめ、次回のローン利用時にその実績をアピールポイントとすることも有効です。例えば、ローンで新しい機材を購入し、生産効率が上がったという実績を次回のローン申請時に示すことで、より良い条件での融資を受ける可能性が高まります。

ビジネスローンの契約前にチェックすべきポイント

ビジネスローンを契約する前にチェックすべきポイントはいくつかあります。まず、金利です。年利や月利をしっかりと確認し、返済総額がいくらになるのかを計算しておくことが重要です。次に、返済期間や返済方法です。自社のキャッシュフローに合った返済プランが組めるかどうかを確認しましょう。また、担保や保証人が必要かどうかも重要なポイントです。担保が必要な場合、その詳細を、保証人が必要な場合、その条件をしっかりと確認しておくことが必要です。さらに、契約に際しての手数料や、遅延損害金、前借りの際のペナルティなど、細かな条件も把握しておくことが契約後のトラブルを防ぎます。

ビジネスローンの審査を通過するコツ

ビジネスローンの審査を通過するコツは、まず事業計画の明確化です。どのように資金を使い、どのように返済していくのかを具体的な計画として提示できることが重要です。また、過去のローンの返済実績も大きなポイントとなります。過去にローンの返済が滞っていないか、信用情報にどのような記録が残っているかもチェックポイントとなります。さらに、提出する書類の正確性も審査通過には必要です。必要書類が全て揃っているか、また内容に誤りがないかを最終チェックしましょう。これらのポイントを押さえ、準備を整えることで、スムーズな審査通過が期待できます。

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

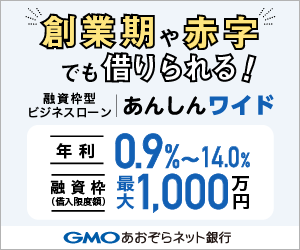

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

【審査激甘】ビジネスローンで審査が甘い即日融資はあるのか? のまとめ

- ビジネスローンの審査基準は金融機関によって異なる

- 審査が甘いビジネスローンも存在する

- 審査の甘いローンは、審査時間が短いことが多い

- 審査が甘いローンは、必要書類が少ないことが一般的

- 審査が甘いローンでも、返済計画はしっかりと立てることが重要

- 審査が甘いローンでも、借入金額や利用目的を明確にする必要がある

- 審査が甘いローンは、利用目的を選ばないことが多い

- 審査が甘いローンでも、信用情報はチェックされることがある

- 審査が甘いローンは、オンラインで申し込むことができることが多い

- 審査が甘いローンでも、無計画な利用は避けるべきである

- 審査が甘いローンでも、利用後のサポートやフォローがある場合もある

- 審査が甘いローンは、緊急時の資金調達に役立つことがある

ビジネスローン激甘で良くある質問

ローン審査で何を見てる?

審査では、信用情報、借入れの状態、そして本人の属性の3つの要素がチェックされますが、これらの要素がどのように評価されるかは、カードローンを提供する会社ごとに異なります。自分の返済能力や借入れ状況をしっかりと確認し、無理なく返済できる計画を立ててからカードローンを申し込むことをお勧めします。

ビジネスローンの借入の目安はいくらですか?

借入金の月商倍率は、適切な範囲として3倍から4倍が一般的とされています。また、借入の上限額に関しては、年商の半分(すなわち月商の6倍)が目安とされています。月商の12倍を超える借入は、リスクが高まると考えられます。

ビジネスローンの審査時間は?

通常の融資では、多くの手続きや審査プロセスを経るため、融資が実行されるまでに最短で約2週間、通常はおおよそ1ヶ月の時間が必要とされています。それに対して、ビジネスローンは、最速で即日、遅くとも1週間から2週間程度で融資が行われる特徴があります。

中小企業の平均借入額はいくらですか?

「2021年度新規開業実態調査」を実施した日本政策金融公庫総合研究所によれば、その年度の開業初期における金融機関などからの借り入れ金額の平均は803万円でした。さらに、過去10年間のデータを検討すると、創業者への貸付金額は、おおよそ800万円から900万円の範囲で変動しています。

差し押さえられたらローンは組めませんか?

もし借金の支払いが遅れ、その結果として差し押さえを経験した場合、一定の期間ローンの取り組みは基本的にできません。通常、差し押さえが行われる前の支払い遅れの段階で、すでに信用情報機関に事故情報が記録されています(一般に「ブラックリスト」に記載されている状態と言います)。したがって、事故情報が記録されている期間中は、原則としてローンを組むことはできません。