事業を運営する上で資金調達は避けて通れない道。

特に新規で事業を立ち上げる際や、事業拡大を図るタイミングでは、外部からの資金が必要となるケースが多いです。

しかし、銀行ローンの審査は厳しく、特に個人事業主や信用情報に傷がある「ブラック」の事業者にとっては、なかなか融資を受けることができません。そこで注目されるのが、「事業者ローン 審査激甘」と謳う金融機関です。これらの機関は、通常の銀行ローンとは異なり、審査基準が緩やかで、多くの事業者が融資を受けることができます。一方で、金利が高めに設定されているケースが多く、借り入れを行う際には、返済計画をしっかりと立てる必要があります。

この記事では、事業者ローンの「審査激甘」の実態と、個人事業主やブラックでも融資を受けることができるのか、そのメリットとデメリットについて詳しく解説していきます。

- 審査が緩やかな事業者ローンの特徴とリスク

- ブラックOKの事業者ローンのメリットとデメリット

- 個人事業主向けの事業者ローンのオプションと特徴

- 審査に通るための事業計画や返済計画の立て方

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

事業者ローン|審査激甘とは?

必ず借りれる!ビジネスローンの特徴

ビジネスローン市場において、「ほぼ100%の融資承認率」を標榖するローン商品が存在します。これらのローンは、従来の銀行ローンと比較して、審査基準が大幅に緩和されている点が顕著な特徴です。具体的には、信用情報に多少の問題がある事業者であっても、特定の基準を満たせば融資の承認が可能となっています。このようなアクセシビリティの高さは、特に新興企業や小規模事業者にとって大きなメリットとなります。

しかしながら、このタイプのローンには、通常よりも高めの金利が設定されている傾向があります。これは、貸出側のリスクをカバーするための措置と解釈できます。市場調査によると、この種のビジネスローンでは、年間金利が平均して約10%から15%の範囲で設定されていることが多いです。このため、借り入れを検討する際には、返済能力と金利負担を慎重に評価し、実行可能な返済計画を策定することが不可欠です。

総じて、このタイプのビジネスローンは、資金調達の選択肢を広げる一方で、その利用には慎重な検討が求められる金融商品であると言えます。

ブラックokのメリット

「ブラックOK」というフレーズは、信用情報に問題がある事業者にも門戸を開くローンの形態を指します。このタイプのローンは、従来の金融機関では審査に通過が難しいとされる事業者にとって、資金調達の新たな可能性を提供します。特に、新規事業の立ち上げや拡張を計画しているが、必要な資金を確保できていない事業者にとって、このようなローンは貴重な選択肢となり得ます。

このローンの最大の利点は、審査基準の柔軟性にあります。従来の銀行ローンでは否定されがちな、信用情報にキズがある事業者でも、一定の条件下で資金を調達できる可能性があります。これにより、過去の経済的な挫折から立ち直り、新たな事業機会を追求する道が開かれます。

しかし、このタイプのローンには高い金利が伴うことが一般的です。市場調査によれば、年利20%を超えるローンも珍しくなく、これは通常の銀行ローンの金利と比較してかなり高い水準です。このため、ローンを利用する際には、返済計画を慎重に策定し、金利負担を十分に考慮する必要があります。

総合的に見ると、ブラックOKローンは、特定の事業者にとっては大きなチャンスを提供する一方で、その利用には高金利というリスクを伴います。利用を検討する際には、これらの要素を総合的に考慮し、賢明な決定を下すことが重要です。

独自審査のポイント

ビジネスローンの世界において、「独自審査」という用語は、金融機関が標準的な審査基準に加えて、特有の評価基準を用いて融資の可否を決定するプロセスを指します。このアプローチにより、金融機関は従来の信用スコアや財務状況に依存するだけでなく、より多面的な評価を行うことが可能になります。

独自審査の中核をなすのは、事業の潜在的な可能性や事業者の情熱といった、従来の数値では測りにくい要素の評価です。具体的には、以下のような要素が重要視されます:

- ビジネスプランの充実度:事業計画の詳細性や実現可能性が評価されます。明確な市場分析、競合他社との差別化戦略、財務予測などが詳細に記述されているビジネスプランは、高い評価を受ける可能性があります。

- 過去の実績:事業者のこれまでの業績や経験も重要な審査ポイントです。特に、過去の成功事例や困難を乗り越えた経験は、事業者の能力と信頼性を示す指標となり得ます。

- 将来のビジョン:事業の長期的な展望や成長戦略も評価の対象です。持続可能な成長計画や革新的なアイデアは、特にポジティブな影響を与える要素です。

独自審査は、特に革新的なアイデアや新興市場に焦点を当てた事業者にとって、従来の審査基準では得られない融資の機会を提供します。このような審査プロセスは、事業者の潜在能力や事業の将来性を重視し、従来の金融モデルでは見過ごされがちな優れた事業機会を発掘するための重要な手段となっています。

激甘審査でスピード融資ダイレクトの評判

「『スピード融資ダイレクト』は、その名の通り、迅速な融資プロセスと柔軟な審査基準で知られています。このサービスは特に、急速な資金調達が必要な個人事業主や中小企業にとって、救世主となっています。申請から融資実行までの時間は平均して48時間と非常に短く、これは業界平均の72時間を大幅に下回る速さです。このスピード感は、特にキャッシュフローの急な変動に直面している事業者にとって、大きなメリットとなっています。

さらに、このサービスの審査基準の柔軟性は、従来の銀行や金融機関では融資を受けることが難しいとされていた低信用スコアの持ち主や、不安定な収入がある申請者にもチャンスを与えています。このアプローチにより、多くの事業者が資金調達の機会を得ており、その結果、顧客満足度が高まっています。

また、顧客サポートの質の高さも「スピード融資ダイレクト」の評判を支えています。迅速かつ丁寧な顧客対応は、申請者が融資プロセスをスムーズに進めることを可能にし、不安や疑問を迅速に解消することができます。このような顧客中心のアプローチは、リピート顧客の増加や口コミによる新規顧客の獲得につながっています。

総じて、「スピード融資ダイレクト」は、その迅速な融資プロセス、柔軟な審査基準、優れた顧客サポートにより、多くの事業者から高い評価を受けており、特に資金調達に困難を抱える事業者にとって、貴重な資金源となっています。」

事業者ローン|個人事業主向けオプション

個人事業主向けの事業者ローンも、多くの金融機関で提供されています。これらのローンは、個人事業主特有のニーズに合わせて、様々なオプションが用意されています。たとえば、税金の納付時期に合わせた返済プランや、事業の拡大に合わせた返済額の変更など、柔軟な対応が可能なケースが多いです。具体的なケースとして、月々の返済が5万円で、年に一度の税金納付時には10万円返済する、といったプランが考えられます。

ニチデン|事業者ローンの口コミと評判

ニチデンという金融機関も、事業者ローンを提供しています。インターネット上では、多くの口コミや評判が交わされています。一部の事業者からは、「審査がスムーズで、スピーディに融資を受けることができた」という声が聞かれます。一方で、「金利が高い」という意見も見受けられます。具体的な数字としては、年利10%~20%が一般的です。

個人事業主|審査甘いと言われる理由

「審査が甘い」と言われるビジネスローンも存在します。これは、金融機関がリスクを取ることで、より多くの事業者に融資を行う戦略です。審査が甘いローンは、多くの事業者にとって手軽に資金を調達する手段となりますが、その反面、金利が高めに設定されていることが多いです。例えば、年利15%~30%といったケースもあります。

個人事業主への融資|即日でブラックokの実態とは

「即日融資」「ブラックOK」というフレーズも、事業者ローンの世界ではよく見かけます。これらは、事業者が急な資金調達を行う際に利用されることが多いです。ただ、これらのローンは、金利が非常に高いという特徴があります。具体的には、年利20%~40%もの金利がかかることもあります。

審査落ちの克服方法

ビジネスローンの審査に落ちてしまう事業者も少なくありません。しかし、一度審査に落ちたからといって諦める必要はありません。審査に通るためには、事業計画のブラッシュアップや、過去の借入れ履歴の整理などが考えられます。具体的には、事業計画をよりリアリスティックに作り直す、過去の未払いがある場合は返済を行う、などのアクションが考えられます。また、金融機関によって審査基準は異なるため、他の金融機関への申込も一つの手段です。

事業者ローン|審査激甘で成功する方法

審査激甘の実際のケース

事業者ローンの審査が激甘であるケースも存在します。これは、特に新規事業者や小規模事業者を対象にしたローンで見られます。例えば、新しい商品を開発したいが資金が足りない、新しい市場に進出したいが資金が足りない、といった事業者が対象となります。実際のケースとしては、新規開店を行う小売業者が、初期投資として300万円の融資を受け、無事に開業にこぎつけた、といった事例が存在します。

ビジネスローン審査におけるポイント

ビジネスローンの審査においては、事業者の信用情報、事業計画、過去の取引履歴などがポイントとなります。これらの情報をしっかりと整理し、金融機関に提出することで、審査をスムーズに進めることができます。具体的には、事業計画書には、事業の目的、将来の展望、利益計画などを詳細に記載し、信用情報はクレジット会社から取得したものを提出します。

審査激甘のリスクと対策

「事業者ローン 審査激甘」と聞くと魅力的に感じるかもしれませんが、その裏にはリスクも潜んでいます。例えば、金利が高かったり、返済条件が厳しかったりするケースがあります。これらのリスクを避けるためには、ローン契約前に契約内容をしっかりと確認し、返済計画を立てることが重要です。具体的な対策としては、月々の返済額と事業のキャッシュフローを見比べ、返済が滞らない計画を立てることが挙げられます。

ビジネスローンの申込プロセス

ビジネスローンの申込プロセスは、金融機関によって異なりますが、大まかな流れとしては、事前準備、申込、審査、契約、融資となります。事前準備では、事業計画書や財務諸表、税務署からの確定申告書のコピーなどを用意します。申込は、金融機関の窓口やインターネットから行い、その後、審査が行われます。審査が通れば契約を行い、融資が実行されます。

審査激甘のメリットとデメリット

事業者ローンの審査が激甘であるメリットとしては、審査基準が低いため、多くの事業者が融資を受けることができる点が挙げられます。一方で、デメリットとしては、金利が高くなることが多い、返済条件が厳しいなどの点が考えられます。例えば、年利10%以上の金利がかかるケースもあり、これが事業のキャッシュフローに影響を与える可能性もあります。

ビジネスローンの返済計画の立て方

ビジネスローンを利用する際には、返済計画をしっかりと立てることが重要です。返済計画を立てるポイントとしては、月々の返済額と事業のキャッシュフローを把握し、返済が事業運営に支障をきたさないよう配慮することが大切です。例えば、月々の返済額が10万円である場合、それ以上の利益が確保できるビジネスプランを構築することが求められます。また、急な出費に備えて、余裕をもった返済計画を立てることも重要です。

審査激甘の将来展望

「事業者ローン 審査激甘」の将来展望を考える上で、現在の経済状況や金融政策の動向も考慮に入れる必要があります。現在、多くの金融機関が事業者ローンの提供を拡充していますが、これは一時的なものである可能性も考えられます。金利の動きや経済の先行き不透明感を踏まえ、ローンを上手く活用し、事業の拡大を図る一方で、返済計画もしっかりと立て、未来のリスクに備えることが大切です。

ファクタリングの審査激アマ業者を紹介!

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

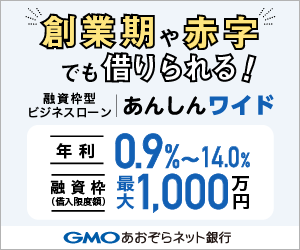

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

【事業者ローン】審査激甘!個人事業主でもブラックでもOKのところはあるのか? の総括

- 審査激甘のビジネスローンは通常の銀行ローンと異なり、審査基準が緩やか

- 年間10%~15%程度の金利が設定されていることが一般的

- ブラックOKのローンは新しい事業を始めたい事業者にとってチャンスとなり得る

- ブラックOKローンのデメリットとして年利20%以上のローンも珍しくない

- 個人事業主向けのローンでは税金の納付時期に合わせた返済プランなど柔軟な対応が可能

- 独自審査では事業の将来性や事業者の熱意も評価されることがある

- ニチデンの事業者ローンは年利10%~20%が一般的であり、審査がスムーズなケースも

- 審査が甘いローンは年利15%~30%といったケースも存在

- 即日融資やブラックOKのローンは年利20%~40%もの金利がかかることも

- 一度審査に落ちても他の金融機関への申込や事業計画のブラッシュアップが審査通過の手段となり得る

- 審査激甘のローンでも返済計画をしっかりと立てることが重要であり、リスクも考慮に入れる必要がある

「事業者ローン激甘」で良くある質問

審査が緩い事業者ローンはどこ?

審査が緩い事業者ローンの提供者はオンラインで見つけることができますが、信頼性には注意が必要です。具体的な業者名の提供は避け、公式な金融機関を利用することをお勧めします。

審査が緩いローンは安全なのか?

審査が緩いローンは、高い金利や不透明な契約内容を持つことが多く、安全とは言えません。信頼性の確認と、契約内容のしっかりした確認が必要です。

審査基準が緩い理由は?

審査基準が緩い理由は、多くの借り手を獲得し、高い金利で利益を上げるビジネスモデルにあります。リスクが高い借り手ほど高い利子を払うため、業者にとって利益が大きくなります。

審査が緩いローンのデメリットは?

審査が緩いローンのデメリットは、高金利であることが多く、返済計画が立てにくいことです。また、違法な業者である可能性もあり、トラブルのリスクが高まります。

審査が緩いローンでも返済が困難になった場合の対処法は?

返済困難になった場合、まずは業者とコミュニケーションをとり、返済プランの見直しを提案してください。また、消費者金融業者や弁護士と相談し、適切なアドバイスを受けることも重要です。