緊急事態に直面した法人にとって、即日融資は救いの手となることがあります。しかし、迅速かつ確実に資金を調達するには、どのビジネスローンが最適なのでしょうか?この記事では、法人が緊急時に直面する金融ニーズに焦点を当て、即日融資を提供する信頼できるビジネスローンの選択肢を探ります。急な資金調達が必要となった際に、どの金融機関が迅速な対応を提供し、法人のニーズに応えることができるのかを詳しく検討します。即日融資の選択肢を理解し、法人が緊急事態に迅速に対応できるようにすることが、この記事の目的です。

- 即日融資が可能な金融機関やサービスの存在。

- 法人向けの緊急融資の申込条件や必要書類。

- 融資を受ける際の利息率や返済条件。

- 緊急融資を利用する際の注意点やリスク。

優良ファクタリング会社比較ランキング

2024年になって「借りない資金調達」であるファクタリングの利用者が大幅に増えています。 ファクタリングは欧米では多く利用されていましたが、日本でも民法改正などによって大幅に遅れて普及してきました。

またファクタリングは経済産業省にも推奨されている新たな資金調達方法で、即日入金で手数料1%というファクタリング会社もあります。

オンラインで完結する事も可能で銀行融資よりは遥かに手軽になってきています。 資金繰りで手元のキャッシュが不足して不安な方は一度ファクタリングを利用してみてはいかがでしょうか?

特にPMGは必要書類は請求書と通帳のみというスピーディさです。

即日融資で法人の緊急ニーズに応える

Businessmen shaking hands during a meeting.

現在のビジネス環境では、予期せぬ出費や機会の出現に迅速に対応することが重要です。そのためには、即日融資が可能なビジネスローンが不可欠です。例えば、突然の設備投資の機会があった場合、迅速な資金調達が事業の成功を左右することもあります。ただし、即日融資を受ける際には、金利や返済条件など、詳細な契約内容を理解することが重要です。多くの金融機関では、法人向けの即日融資サービスを提供しており、その中で、料金やサービス内容を比較検討することが求められます。

必ず借りれるビジネスローンの選び方

- 審査のスピードと融資の迅速性: ビジネスの機会は待ってくれません。そのため、審査が迅速に行われ、融資が素早く受けられる金融機関を選ぶことが重要です。例えば、一部の金融機関では、申込から融資までの期間が48時間以内であることをアピールしています。

- 金利と手数料の比較: 金利はローンの総コストに大きく影響します。たとえば、年率5%のローンと年率7%のローンでは、数年間の返済期間を通じて数十万円の差が生じる可能性があります。また、手数料やその他の費用も比較の対象となります。

- 返済条件の柔軟性: 返済計画はビジネスのキャッシュフローに大きく影響します。返済期間の長短や返済額の調整可能性など、柔軟な返済条件を提供する金融機関を選ぶことが望ましいです。

- 信頼できる金融機関の選定: 金融機関の評判や過去の取引実績を調査することで、信頼できるパートナーを選ぶことができます。特に、業界特有のニーズに対応できる金融機関の選定は、長期的なビジネス関係において重要です。

ビジネスローン即日融資ハリスの特徴

ビジネスローン即日融資ハリスは、迅速な審査と即日融資を売りにしています。特に、緊急の資金調達が必要な法人にとって、この迅速性は大きなメリットです。ハリスのローンは、手続きの簡便さと低い金利が特徴で、多くの企業に選ばれています。ただし、ハリスのローンを利用する際には、返済計画をしっかりと立てることが重要です。計画的な返済を行うことで、ビジネスの健全な成長を支えることができます。

クレストによるビジネスローンの迅速なサポート

クレストは、ビジネスローンの即日融資において、特にサポート体制が充実していることで知られています。クレストのサービスでは、専門の担当者が融資のプロセスをサポートし、迅速かつスムーズな資金調達を実現します。また、クレストは、比較的低い金利と柔軟な返済プランを提供しており、多くの法人から高い評価を受けています。しかし、クレストのローンを利用する際には、契約内容を十分に理解し、自社の財務状況に合った計画を立てることが不可欠です。

法人融資審査の甘い条件とは?

- 財務状況の安定性: 安定した収益や健全な財務状況を持つ企業は、金融機関からの信頼を得やすいです。例えば、連続して黒字経営を続けている企業や、負債比率が低い企業は、審査に有利に働くことが一般的です。

- 良好な信用履歴: 過去にローンの返済を遅延することなく完了している企業は、新たな融資の審査においても有利です。信用情報機関に記録される信用履歴は、金融機関が審査の際に重視する重要な要素です。

- 担保や保証人の提供: 不動産や設備などの担保を提供できる場合、または信頼できる保証人がいる場合、審査がスムーズに進む傾向があります。これは、金融機関にとってリスクを軽減する要素となるためです。

- 事業計画の具体性: 明確で実現可能な事業計画を提示できる企業は、金融機関からの信頼を得やすいです。特に、市場分析や収益予測が詳細に記載された事業計画は、審査においてプラスに働くことが多いです。

ただし、審査が甘いとされるローンを選ぶ際には、金利や返済条件などの他の要素も慎重に検討する必要があります。例えば、金利が市場平均よりも1%低い場合、数百万円のローンであれば、数年間の返済期間において数十万円のコスト削減につながる可能性があります。また、返済計画の柔軟性も重要で、予期せぬキャッシュフローの変動に対応できる条件を提供する金融機関を選ぶことが、ビジネスの持続可能性に寄与します。

法人向け即日融資の流れ

申込後、金融機関は財務状況や事業計画を審査し、融資の可否を決定します。このプロセスは通常迅速に行われ、条件が満たされれば即日融資が可能です。ただし、即日融資を受ける際には、金利や返済条件を詳細に確認し、自社の財務計画に合致するかどうかを検討することが重要です。また、融資後の返済計画をしっかりと立て、財務の健全性を保つことが、企業の持続的な成長に不可欠です。

ブラックOKのビジネスローン選び

ブラックリストに登録されている企業でもアクセス可能なビジネスローンの選択肢は、伝統的な銀行融資の代替として重要な役割を果たしています。これらのローンは、特に信用情報に問題を抱える企業にとって、資金調達の有効な手段を提供します。しかし、ブラックリスト対応のローンを選択する際には、その条件に特に注意が必要です。これらのローンは、一般的に高い金利や厳格な返済条件を伴います。例えば、年利率が10%を超えるケースも珍しくありません。そのため、これらのローンを利用する際には、返済計画を慎重に立て、返済能力を超える借入れを避けることが肝心です。また、ブラックリスト対応ローンの提供者は、従来の金融機関とは異なるアプローチを取ることが多く、特定のニーズに合わせた柔軟な融資オプションを提供することがあります。これにより、信用情報に問題を抱える企業でも、必要な資金を確保する機会が増えます。ただし、これらのローンの利用には、高い金利や厳しい条件を考慮した上で、財務状況と返済能力を慎重に評価することが不可欠です。

事業者ローン審査激甘の実態

「事業者ローン審査激甘」という言葉を聞くことがありますが、実際には、金融機関は貸し倒れリスクを避けるために一定の審査基準を設けています。ただし、一部の金融機関では、比較的審査が緩いとされるローン商品を提供しています。これらのローンは、特に新規事業やスタートアップ企業にとって、資金調達の選択肢となり得ます。しかし、審査が甘いローンを利用する際には、金利が高めに設定されていることや、返済条件の厳しさに注意する必要があります。例えば、月々の返済額が高く設定されている場合、企業のキャッシュフローに大きな影響を与える可能性があります。

法人カードローン即日利用のメリット

法人カードローンの即日利用は、急な資金需要に迅速に対応できるため、多くの企業にとって大きなメリットがあります。例えば、緊急の原材料購入や、突発的な機会の利用など、即時性が求められる場面で有効です。法人カードローンは、通常の銀行融資と比較して手続きが簡単で、迅速な資金調達が可能です。ただし、カードローンの利用には、高い金利や返済計画の必要性が伴います。例えば、年率8%以上の金利が適用されることもあり、これは長期的な財務計画に影響を与える可能性があります。そのため、法人カードローンを利用する際には、返済計画を慎重に立て、企業の財務健全性を維持することが重要です。

緊急時の法人向け即日融資ガイド

緊急時に法人向け即日融資を利用する際には、いくつかのポイントを押さえておくことが重要です。まず、迅速な資金調達のためには、信頼できる金融機関を選ぶことが不可欠です。また、金利や返済条件などの契約内容を十分に理解し、自社の財務状況に合ったローンを選択することが重要です。例えば、短期間での返済が可能な場合、低い金利のローンを選ぶことが賢明です。しかし、長期的な資金調達が必要な場合は、返済計画をしっかりと立て、財務の健全性を保つことが重要です。

法人融資の迅速な手続きとポイント

法人融資の迅速な手続きを実現するためには、事前の準備が重要です。必要な書類を事前に準備し、申込プロセスをスム

ーズに進めることが、迅速な融資の鍵です。例えば、財務諸表や事業計画書、過去の借入れ履歴などを整理しておくことが重要です。また、金融機関によっては、オンラインでの申込や審査が可能な場合もあり、これにより手続きの時間を大幅に短縮できます。ただし、迅速な手続きを求める一方で、金利や返済条件などの契約内容を十分に理解し、自社の財務状況に適した選択をすることが不可欠です。また、返済計画をしっかりと立て、財務の健全性を維持することが、企業の持続的な成長につながります。

即日融資可能なビジネスローンの選び方

即日融資が可能なビジネスローンを選ぶ際には、迅速性とコストのバランスを慎重に考慮することが重要です。金融機関の信頼性と安定性は、ローン選択の基本的な要素です。これに加えて、金利や手数料、返済条件の詳細な比較が不可欠です。たとえば、年率5%のローンと年率7%のローンがある場合、初期の金利が低くても、長期的には高い金利の方が総コストが低くなることもあります。

また、即日融資を実現するためには、金融機関の審査プロセスの迅速さが重要です。一部の金融機関では、数時間以内に審査結果を出すことも可能ですが、これは通常、企業の信用状況や提出書類の完全性に依存します。例えば、過去2年間の財務諸表や税務申告書を迅速に提出できる企業は、審査プロセスを加速できる可能性が高いです。

さらに、即日融資のビジネスローンを選ぶ際には、隠れたコストや条件にも注意が必要です。例えば、一部の金融機関では、迅速な融資のために追加の手数料を請求することがあります。また、短期間での返済を求める場合、返済計画を慎重に立てることが重要です。

これらの要素を総合的に考慮し、自社の財務状況とニーズに合ったローンを選択することが、ビジネスの成長と安定性を確保する鍵となります。

ビジネスローン即日融資ハリスの利用方法

ビジネスローン即日融資ハリスを利用する際には、いくつかのステップを踏む必要があります。まず、オンラインまたは直接の申込を行い、必要な書類を提出します。これには、財務諸表や事業計画書などが含まれます。次に、ハリスの審査プロセスを経て、融資の可否が決定されます。ハリスは迅速な審査を行うことで知られており、条件が満たされれば即日融資が可能です。ただし、ハリスのローンを利用する際には、金利や返済条件を詳細に確認し、自社の財務計画に合致するかどうかを検討することが重要です。

クレストの迅速な法人融資サービス

クレストは、その迅速な法人融資サービスで多くの企業から選ばれています。クレストのサービスでは、専門の担当者が融資のプロセスをサポートし、迅速かつスムーズな資金調達を実現します。また、クレストは、比較的低い金利と柔軟な返済プランを提供しており、多くの法人から高い評価を受けています。しかし、クレストのローンを利用する際には、契約内容を十分に理解し、自社の財務状況に合った計画を立てることが不可欠です。例えば、返済計画をしっかりと立てることで、返済期間中の財務の安定性を保つことができます。また、クレストでは、迅速な審査プロセスを通じて、緊急時の資金調達ニーズにも柔軟に対応しています。このように、クレストの法人融資サービスは、迅速性と柔軟性を兼ね備えており、多くの企業にとって有効な資金調達手段となっています。

法人融資審査の甘い条件の実態

法人融資の審査基準は、金融機関によって異なりますが、一般的には企業の財務健全性や信用履歴が重要な判断基準となります。特に、財務状況が安定しており、過去に債務不履行の履歴がない企業は、審査において有利な立場にあります。さらに、担保や保証人の提供が可能な場合、金融機関はリスクを低減できるため、審査が比較的容易になる傾向があります。

しかし、審査が甘いとされる融資条件を選択する際には、金利や返済条件などの詳細を慎重に検討することが重要です。例えば、低金利であっても返済期間が短い場合、企業のキャッシュフローに負担をかける可能性があります。逆に、返済期間が長く柔軟な条件を提供する金融機関を選ぶことは、企業の長期的な成長戦略に資することが期待されます。

金融機関は、企業の業種や規模、市場での立ち位置なども考慮に入れて審査を行います。例えば、成長産業に属する企業や市場シェアが高い企業は、将来性を評価されやすく、審査において有利に働くことがあります。また、過去に成功したプロジェクトの実績や、業界内での評判なども、審査の際の重要な要素となり得ます。

総じて、法人融資の審査は多角的な視点から行われ、企業の財務状況、信用履歴、担保・保証人の有無、業種や市場での立ち位置などが総合的に評価されます。そのため、融資を受ける企業側も、これらの要素を理解し、適切な融資条件を選択することが、健全な財務管理と持続可能な成長に繋がるのです。

法人向け即日融資の流れの詳細

法人向けの即日融資を受けるためには、いくつかのステップを踏む必要があります。まず、融資を申し込む前に、必要な書類を準備することが重要です。これには、財務諸表や事業計画書などが含まれます。次に、適切な金融機関を選び、申込を行います。金融機関によっては、オンラインでの申込が可能な場合もあります。申込後、金融機関は財務状況や事業計画を審査し、融資の可否を決定します。このプロセスは通常迅速に行われ、条件が満たされれば即日融資が可能です。ただし、即日融資を受ける際には、金利や返済条件を詳細に確認し、自社の財務計画に合致するかどうかを検討することが重要です。

ブラックOKのビジネスローンのリスクと対策

ブラックリストに載っている企業でも利用可能なビジネスローンは、特定の状況下で非常に有用ですが、いくつかのリスクも伴います。これらのローンは、通常の銀行融資が難しい企業にとって、資金調達の代替手段となりますが、高い金利や厳しい返済条件が設定されていることが多いです。例えば、年率10%以上の高金利が適用されることもあります。そのため、これらのローンを利用する際には、返済計画を十分に立て、返済能力を超える借入れを避けることが重要です。また、金融機関とのコミュニケーションを密にし、返済計画に関する相談を行うことも有効です。

事業者ローン審査激甘の実態と注意点

「事業者ローン審査激甘」という言葉を聞くことがありますが、実際には、金融機関は貸し倒れリスクを避けるために一定の審査基準を設けています。一部の金融機関では、比較的審査が緩いとされるローン商品を提供していますが、これらのローンは、特に新規事業やスタートアップ企業にとって、資金調達の選択肢となり得ます。しかし、審査が甘いローンを利用する際には、金利が高めに設定されていることや、返済条件の厳しさに注意する必要があります。例えば、月々の返済額が高く設定されている場合、企業のキャッシュフローに大きな影響を与える可能性があります。そのため、これらのローンを利用する際には、返済計画を慎重に立て、企業の財務状況に合わせた適切な借入れ額を決定することが重要です。また、金融機関とのコミュニケーションを密にし、返済計画に関する相談を行うことも、リスクを軽減するための有効な手段です。これにより、企業の財務健全性を維持しつつ、必要な資金を確保することが可能になります。

法人カードローン即日利用の注意点

法人カードローンの即日利用は、急な資金需要に迅速に対応できる大きなメリットがありますが、いくつかの注意点もあります。例えば、カードローンの利用には、通常の銀行融資に比べて高い金利が適用されることが多いです。また、返済計画をしっかりと立てないと、返済負担が企業の財務に大きな影響を与える可能性があります。そのため、法人カードローンを利用する際には、金利や返済条件を詳細に確認し、自社の財務計画に合致するかどうかを検討することが重要です。また、短期間での返済が可能な場合は、低い金利のローンを選ぶことが賢明です。

お急ぎの方には!無担保ビジネスローン特集

| カードローン | 会社名 | 審査時間 | 即日融資 | 融資対象者 | 実質年利 | 無利息期間 | 融資限度額 | 返済期間 | 手数料 | 担保 | 保証人 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

ファンドワン | 15秒簡易審査 | 〇 | 法人 個人事業主は 事業内容や収支状況によって 対応可能 | 2.5%~18.0% | 最大180日間 | 30万円〜500万円 | 【一括返済】 1ヶ月(1回)〜12ヶ月(12回) 【元金均等・元利均等】 2ヶ月(2回)〜420ヶ月(420回) | - | 不要 | 不要 | 公式サイト |

|

MRF | 10秒簡易審査 | 〇 | 法人または個人事業主 | 15.00%以内 | - | 100万円~3億円 | 元金据置一括返済:3年以内(1回~36回) ※最長15年まで更新可能です。 更新時は、返済期間更新手数料 (借入残高の3.30%(消費税込み))が必要となります。 ※毎月約定日にお利息のお支払いが必要です。 元金は期限日に全額ご返済となります。 | 融資金額の3.30% (消費税込み) | 土地・建物に 根抵当権設定 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が 必要な場合があります。 | 公式サイト |

|

アクトウィル | 最短60分 | 〇 | 法人 (年商 5,000万円以上) | 7.50% 〜 15.00% | 最大30日間 | 300万円〜1億円 | 1回〜36回 | 印紙代(実費) | 原則不要 | 原則不要 | 公式サイト |

|

AGビジネスサポート | 最短即日 | 〇 | 法人または個人事業主 ※法人のお客様:75歳まで 個人事業主のお客様:69歳まで | 3.1%~18% | - | 50万円〜1000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 印紙代(実費) | 不要 | 原則不要 ※ただし法人の場合は代表者様に原則 連帯保証をお願いします。 | 公式サイト |

|

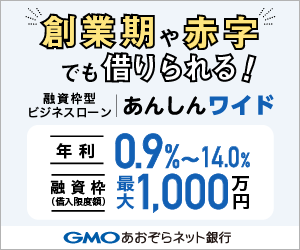

GMOあおぞらネット銀行 「あんしんワイド」 | 最短20分 | 〇 | 法人 | 3.0%~18.0% | 最大30日間 | 10万円〜1000万円 | ① 約定返済 毎月25日に前月末のご利用残高の5% <1円未満切り捨て> ならびに前月分利息をお引き落とし) ② 随時返済 (全額ないし元金の一部) | 無料 | 不要 | 不要 | 公式サイト |

|

キャレント | 最短即日 | 〇 | 法人 | 7.8%~18.0% | - | 1万円~500万円 | 最長120ヶ月 | - | 不要 | 不要 | 公式サイト |

|

オージェイ | 最短即日 | 〇 | 法人または個人事業主 | 10.00%~18.0% | - | 30万円~1億円 | 1ヶ月(1回)~60ヶ月(60回) | 印紙代(実費) | 原則不要 | 原則不要 ※法人の場合代表者の保証が必要 | 公式サイト |

即日融資で法人の緊急時のまとめ

- 即日融資は緊急資金調達の一つの方法

- 法人向けの即日融資は通常の融資よりも迅速な手続きが特徴

- 融資の申請から承認までの時間が短縮されている

- 必要書類は最小限に抑えられ、手続きが簡素化

- インターネットを利用した申請が可能で、時間と場所を選ばない

- 即日融資には高い金利や手数料が伴うことがある

- 返済計画は慎重に立てる必要があり、短期間での返済が求められることも

- 融資の条件や利率は金融機関によって異なる

- 信用情報が融資の承認に大きく影響する

- 緊急時には便利だが、長期的な資金計画には不向き

- 他の融資方法と比較検討することが重要

- 即日融資を利用する際は、金融機関の信頼性を確認することが必要